2016年,中國宏觀經濟緩中趨穩,供給側結構性改革持續深化,“三去一降一補”政策效果明顯,以不變價格測算的國內生產總值為735149億元,GDP實現了6.7%增長率。中國信托業協會發布“2016年信托公司主要業務數據”各項指標表明:信托業積極推進自身的供給側結構性改革,加速轉型升級,強化風險治理,尋求增長動力,回歸信托本源,科學構建商業模式,實現行業可持續發展。2016年,信托資產規模跨入“20萬億元”時代,信托作為我國金融體系的重要一員,已經成為服務實體經濟的重要力量和創造國民財富的重要途徑。

2016年信托業在實現信托資產規模再創歷史新高的同時,不斷深化落實信托業的供給側結構性改革,堅決避免行業發展“脫實向虛”,以提升實體經濟發展的質量和效益為中心,發揮好多層次、多領域、多渠道配置資源的獨特優勢,去通道、去鏈條、降杠杆,為實體經濟提供針對性強、附加值高的金融服務,通過開展投貸聯動、債轉股、並購基金、資產証券化等業務,支持實體經濟通過兼並重組去產能,去杠杆,升級做強。諸多信托機構積極探索土地流轉信托、消費信托、互聯網信托、公益(慈善)信托,助力農業供給側結構性改革、棚戶區改造和新型城鎮化建設,服務擴大內需、消費升級和民生改善,積極履行社會責任。

一、穩步增長:2016年信托業跨入“20萬億”時代

(一)信托資產

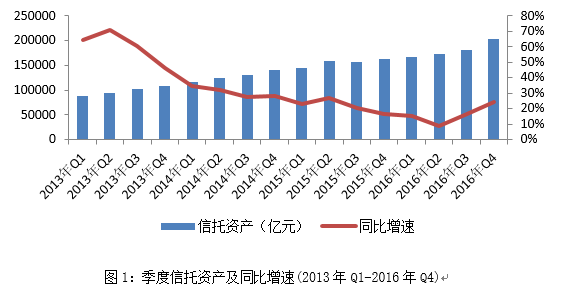

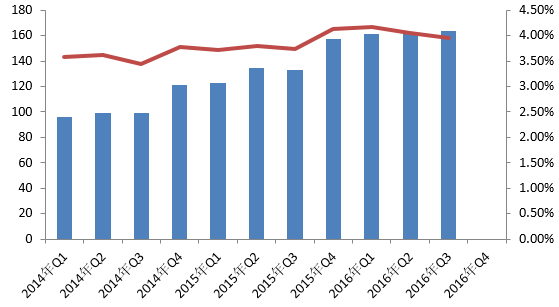

截至2016年年末,全國68家信托公司管理的信托資產規模繼三季度突破18萬億后,達到20.22萬億,同比增長24.01%,環比增長11.29%。與2016年2季度同比增長8.95%相比,3季度和4季度信托資產規模增速均實現兩位數增長,信托業跨入了“20萬億時代”。從季度環比增速看,2016年4個季度環比增速分別是1.70%、4.25%、5.11%和11.29%,是行業進入增長態勢的實際信號。如圖1中所示,自2015年2季度以來,信托資產同比增速是逐季下降的,從2016年3季度開始則呈現增長態勢。

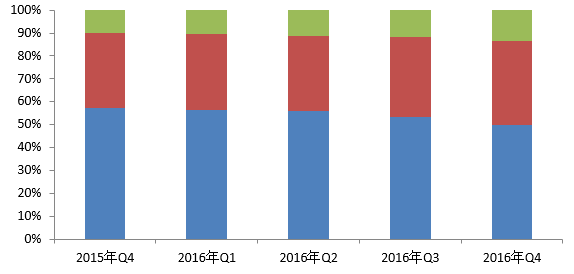

在資產來源方面,2016年年末單一資金信托余額為101231億元,佔比50.07%,較前一季度降幅明顯,單一資金信托佔比在2016年呈現下降趨勢﹔集合資金信托余額為73353.32億元,佔比36.28%,與前一季度相比上升1.47個百分點,集合資金信托佔比在2016年呈現波動上升趨勢﹔管理財產信托余額為27601.75億元,佔比13.65%,較上一季度小幅上升。集合資金信托和管理財產信托余額佔比已接近50%,表明信托資產來源呈多樣化分布趨勢,業務結構不斷優化。如圖2所示。

圖2 信托資產來源(2015年Q4-2016年Q4)

在資產功能方面,2016年年末事務管理類信托余額為100667.84億元(佔比49.79%),規模和佔比分別較前一季度提高了17630.56億元和4.08個百分點,事務管理類信托佔比在2016年呈現上升趨勢﹔投資類信托余額為59893.74億元(佔比29.62%),規模、佔比較前一季度反向變動,分別提高了1416.69億元、降低了2.57個百分點﹔融資類信托余額為41624.49億元(佔比20.59%),規模和佔比分別較前一季度增加了1458.26億元、降低了1.52個百分點。投資類、融資類和事務管理類信托產品三分天下局面進一步改變,事務管理類信托產品發展速度明顯快於其他兩類產品。如圖3所示。

圖3 信托資產功能(2015年Q4-2016年Q4)

2017年信托業在突破20萬億站穩金融機構體系中資產規模第二大業態領先地位的進程中,應進一步發揮信托制度優勢,充分整合、聯通資金、資本以及實業三大市場,靈活組合金融工具,為客戶提供多樣化投融資服務,幫助企業實現產融結合的發展目標,支持實體經濟,更好發揮金融對經濟結構調整和轉型升級的支持作用。

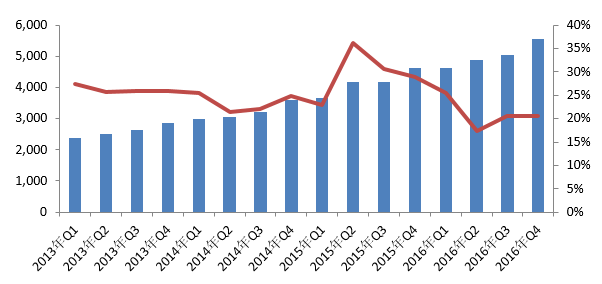

(二)固有資產與權益

固有資產類別體現了信托公司主動配置資產的能力。2016年年末,固有資產規模達到5569.96億元,較2015年末的4623.28億元同比強勁增長20.48%,較2016年3季度末環比增長10.50%。就資產類別而言,投資類資產一直是固有資產的主要形式,2016年4個季度投資類資產情況:1季度3433.99 億元,佔比74.50%﹔2季度3576.78億元,佔比73.30%﹔3季度3763.06 億元,佔比74.66%﹔4季度4137.36億元,佔比74.28%,規模較2015年末3265.35億元同比增長26.71%,較2016年3季度末環比增長9.95%。貸款類資產2016年末規模為294.03億元,同比下降15.84%,較3季度末環比下降8.25%。2016年末,貨幣類資產規模達到684.87億元,較2015年末的725.60億元同比下降5.61%,較2016年3季度末的486.85億元環比增長40.67%。

圖4:固有資產規模及其同比增長(2013年Q1-2016年Q4)

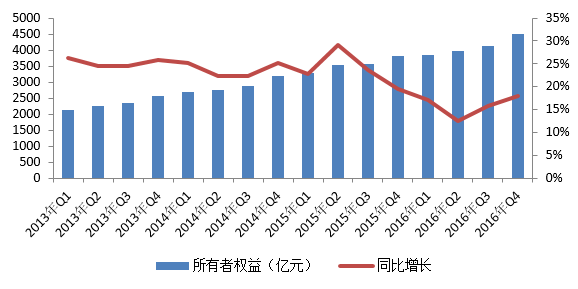

2016年末,信托業的所有者權益為4501.86億元,比2015年同期的3818.69億元增長17.89%,比2016年3季度末的4130.43億元增長8.99%。

圖5:所有者權益規模及其同比增速(2013年Q1-2016年Q4)

從淨資產的組成部分來看,信托行業的實收資本自2013年以來呈現企穩上升趨勢,其2013年至2015年佔所有者權益比例,分別為43.70%、43.38%、43.27%。2016年第4季度實收資本總額變化延續了上述趨勢,其總額達到2038.16億元的規模,佔比45.27%,較去年四季度同增長了385.65億元。

就信托賠償准備而言,截至2016年4季度末,信托賠償准備規模為187.03億元,環比增長14.39%,同比增長18.83%。2016年4個季度的信托賠償准備規模分別是:一季度161.06億元,二季度161.32億元,三季度163.5億元,四季度187.03億元。其佔所有者權益的比例較去年整體水平有小幅增加,由2015年末的4.12%增長到2016年末的4.15%。信托賠償准備規模的不斷擴大,說明信托公司在有意識地增強行業抵御風險的能力。

圖6: 信托賠償准備及其佔比(2014年Q1-2016年Q4)

信托行業固有資產與所有者權益規模持續高速增長,主要得益於信托行業的增資擴股和風險治理的強化。隨著信托行業評級的實施和信托監管評級的調整,信托公司資本擴張的動力增強。2016年以來,共計有20家信托公司完成增資,平均每家公司增資約17億元。其中增資額最大的昆侖信托,增資金額72.27億元。另外,在行業整體保持盈利的基礎上,部分信托公司的利潤並沒有全部分配,留存利潤積累進一步促進了固有資產和所有者權益的增長。

(三)風險項目個數及規模

信托風險項目個數和資金規模自2015年第四季度持續快速增加以來, 2016年第四季度實現雙雙回落。2016年末信托業的風險項目個數為545個,較第三季度減少61個,資產規模為1175.39億元,較第3季度末的1418.96億元減少243.57億元,環比下降17.17%。在1175.39億元的風險項目中,其中集合類信托600.71億元,佔比為51.11%,較第三季度降低21.12%﹔單一類信托556.92億元,佔比為47.38%,較第三季度降低12.52%﹔財產管理權信托風險項目資金規模為17.76億元,佔比為1.51%,較第三季度降低14.71%。

伴隨著信托業保障基金有效運行、中國信托登記有限責任公司的正式揭牌,加上之前已經成立的履行行業自律職能的中國信托業協會,在信托公司自身不斷加強風控能力的同時,支持信托業發展的“一體三翼”架構全面建成,形成了監管部門為監管主體,行業自律、市場約束、安全保障為補充的多層次、多維度的信托業風險防控體系。因此,對應20.22萬億的信托資產規模,不良率為0.58%的中國信托行業,風險總體可控。

二、穩中求進:2016年經營業績步入平穩增長期

2016年,信托公司依賴於外部市場環境刺激、利用相對靈活的制度安排追求“短平快”短期套利模式已經不可持續,信托投資收益增速大幅回落,信托業經營收入與信托項目年化綜合實際收益率均呈現回落狀態。但與此同時,伴隨著信托公司風險治理的完善,成本控制能力的提升,以及逐漸回歸信托本源,主營業務凸顯,信托業利潤總額持續上升。

(一)經營業績

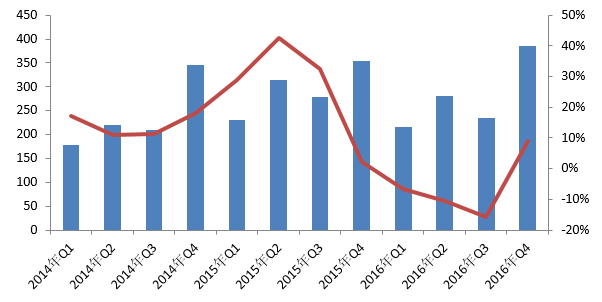

一是經營收入同比下降。2016年末,信托業實現經營收入1116.24億元,較2015年末的1176.06億元同比下降5.09%。從具體構成來看,利息收入與信托業務收入佔經營收入比均呈現上升趨勢,而投資收益佔比則呈現下降趨勢。具體而言,2016年末利息收入為62.75億元,較2015年末同比上升5.57%,同期的利息佔比從5.05%上升為5.62%﹔2016年末投資收益為270.73億元,較2015年末同比下降28.02%,同期的投資收益佔比從31.98%下降為24.25%﹔而信托業務收入佔經營收入比例,則從2015年的58.61%,增加到2016年的67.16%。

圖7:經營收入及其同比增速(2014年Q1-2016年Q4)

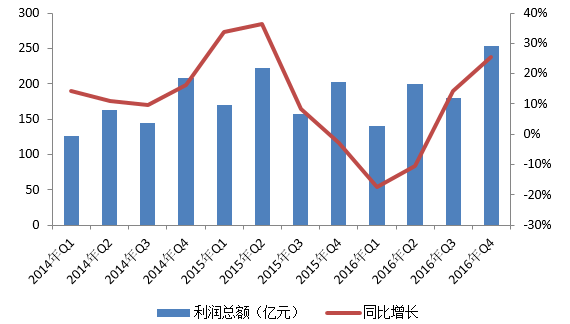

二是利潤總額保持增長勢頭。2016年末信托業實現利潤771.82億元,較2015年末的750.59億元增長2.83%。2016年4個季度的利潤分別是1季度139.84億元、2季度199.43億元、3季度179.37億元、4季度253.18億元,4季度較3季度環比增長41.15%。

圖8:各季度利潤總額及其同比增速(2014年Q1-2016年Q4)

三是人均利潤指標下降。人均利潤是衡量行業盈利水平的主要指標,2015年末人均利潤為319.91萬元,2016年末則下降到316.1萬元,同比下降1.19%。

(二)受托管理成效

2016年12月份清算信托項目1882個,平均年化綜合信托報酬率為0.73%,略高於2015年12月份的0.53%。2016年平均年化綜合信托報酬率情況為3月份0.50%、6月份0.50%、9月份0.58%﹔就清算信托項目為受益人的年化綜合實際收益率而言,2016年3月份8.18%、6月份6.35%、9月份7.59%、12月份7.60%。而2015年該收益率情況為3月份8.11%、6月份10.19%、9月份7.30%、12月份13.96%。因此,2016年信托項目年化綜合實際收益率,相對於2015年而言,整體呈現下降趨勢。

2016年弱周期環境下信托業仍實現利潤穩步增長主要有以下幾個原因:

一是提價值。面對低迷的投資環境,信托公司發力信托業務,加大主動管理業務的研發創新,努力提高信托產品的科技含量和附加值。

二是降成本。信托公司綜合管理能力普遍提升,經營成本控制達到較高水平。2016年信托公司普遍加強資產清收,資產減值大幅減少,初步統計總成本僅300多億元,同比下降超過25%。

三是促轉型。轉型創新步伐大幅度加快,市場深度拓展,盈利模式得以升級。基金化信托產品廣泛操作,部分信托公司不僅可以通過固定的管理佣金獲得利潤,而且還可以通過基金投資分成獲得浮動收益。

三、服務實體:2016年信托價值和制度優勢得以彰顯

隨著供給側結構性改革的持續深入,我國實體經濟轉型升級步伐加快。信托業也在轉型路口迎來了發展機遇期。2016年12月26日,銀監會主席尚福林在中國信托業年會“信托業可持續發展之路”中重點提到信托業要回歸信托本源並且服務實體經濟。首先,信托公司要以信托本業為主體,聚焦資產管理、財富管理、受托服務。其次,信托公司要通過開展投貸聯動、債轉股等業務支持實體產業的發展,通過並購基金促進落后產能轉型升級,通過資產証券化盤活市場流動性,將社會閑置資金引入實體經濟領域。

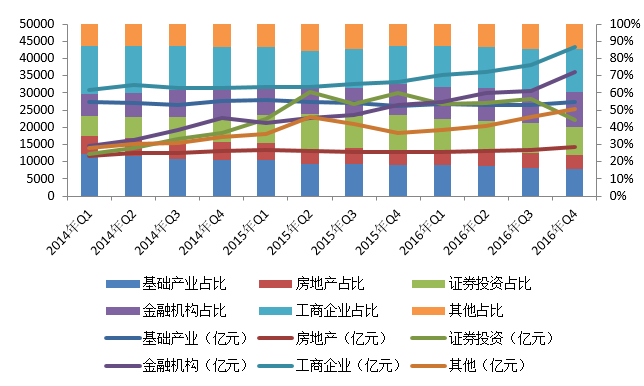

2016年信托財產的投向依舊是在工商企業、基礎產業、証券投資、金融機構和房地產五大領域。2016年四季度末信托資產投向工商企業佔比24.82%,基礎產業佔比15.64%,証券投資佔比16.2%,金融機構佔比20.71%,房地產佔比8.19%,其他佔比14.44%。相較於2015年4季度工商企業佔比上升2.31個百分點,証券投資下降4.15個百分點,金融機構上升2.78個百分點,基礎產業下降2.25個百分點。

圖9:信托資產投向規模及其佔比(2014Q1-2016年Q4)

(一)工商企業。2016年4季度末,工商企業繼續保持其資金信托的第一大配置領域的地位,規模為43328.03億元,佔比為24.82%。相較於2015年4季度工商企業佔比22.51%,上升2.3個百分點,相較於2016年3季度佔比23.79%,上升了1.03個百分點。

(二)金融機構。2016年,金融機構成為資金信托的第二大配置領域的地位。2016年4季度末,資金信托對金融機構的運用規模為36150.18億元,佔比20.71%。自2015年2季度以來,金融機構佔比就呈上升趨勢。2016年1季度金融機構佔比18.49%,2016年2季度金融機構佔比19.56%,3季度稍有下降佔比19.10%,4季度回升佔比20.71%。2016年金融機構佔比已上升2.78個百分點。

(三)証券投資。2016年4季度末,証券投資為資金信托的第三大配置領域。自2015年4季度以來証券投資佔比一直在下降。從2015年4季度的20.35%到2016年4季度末的16.21%,已經降低了4.15個百分點。2016年4季度証券投資信托規模為28297.44億元,較2015年4季度同比下降5.37%。証券投資(基金)信托規模為2800.99億元,其在信托資金投向的佔比為1.60%,較2016年3季度佔比2.04%,下降0.44個百分點﹔証券投資(債券)信托規模為19239.46億元,其在信托資金投向的佔比為11.02%,較2016年3季度末佔比12.70%,下降1.68個百分點﹔証券投資(股票)信托規模為6256.99億元,其在信托資金投向的佔比為3.58%,較2016年3季度末佔比2.98%,上升了0.6個百分點。

(四)基礎產業。2016年基礎產業佔比持續下降,最終在4季度末成為資金信托的第四大配置領域,規模為27298.94億元,佔比為15.64%。2016年1季度為18.02%,2季度為17.31%,3季度為16.60%,4季度更是跌落至15.64%。

(五)房地產。2016年4季度末,房地產依然是資金信托的第五大配置領域。2016年4季度末,資金信托投向房地產領域的規模為14295.37億元,佔比為8.19%,佔比較2015年4季度的8.76%下降0.57個百分點,較2016年3季度的8.45%下降0.26個百分點。房地產信托佔比在2016年一直持續下降,與房地產市場調控密切相關。

四、回歸本源:2017年信托業發展趨勢展望

2017年是深化供給側結構性改革的一年,是“十三五”規劃中的的一個戰略發展時期。當前,資本金融時代已經到來,堅持資本思維尤為重要。資本思維的精髓是結構性重組,宏觀層面上的資本運作包括對全社會的資源進行整合,發揮資源效益。在產業鏈上淘汰和重組過剩產能,以進一步提升全社會資源配置和生產效率。微觀層面的資本運作,包括進行國企改革,關停低效、高污染、高耗能的企業,優化市場上的資源主體。在此背景下,2017年我國信托業將呈現如下趨勢:

(一)信托業深化轉型壓力持續

隨著資產規模擴大,風險因素也在逐步積累。這一方面與中國宏觀經濟的大環境有關,另一方面與信托業自身的結構性問題、業務短板有關。2017年信托業發展將更加關注於風險防控與監管,伴隨較大的信托資產存量,預計2017年信托業資產規模增速將有所放緩。

而且從大資管市場背景來看,大資管市場行業競爭加劇,擠壓了信托業的市場佔有率,影響了信托公司的規模擴張。信托業在2017年將繼續面臨深化轉型的壓力。

(二)信托資產支持領域日益廣泛

2017年,信托資產將在傳統投資領域與新興投資領域廣泛布局。在傳統投資領域中,受累於宏觀經濟基本面因素和房地產市場調控政策的影響,在証券投資領域和房地產投資領域,信托資產投資將會延續2016年的趨勢。但在並購重組領域及政府與社會資本合作(PPP)領域,信托資產投資將會持續增加。2016年12月舉行的中央經濟工作會議,對2017年經濟工作提出戰略部署,要求深入實施西部開發、東北振興戰略,要通過政策扶持引導產業結構優化。在此過程中,基礎設施投資缺口依然較大。因此,2017年PPP業務預期將有一定的成長空間。信托公司應挖掘金融服務優勢與政府建立產業投資基金,有效對接資產運用端和資金來源端。

在新興投資領域,受政策的支持與引導,2016年消費信托、公益(慈善)信托、綠色信托估計發展較快。《慈善法》頒布后,經過一段時間的摸索,預計2017年全社會慈善熱情將上漲,信托公司也將與慈善基金會充分合作,開發慈善信托產品。同時,信托公司有機會參與到土地經營權確認和流轉環節,發揮制度優勢,提高農業資源的流動性和利用效率,提高農業生產率。

(三)信托業務加速創新

在信托業務上,2017年伴隨居民財富的快速積累以及營改增試點,財產信托、事務類信托有望迎來更廣闊的發展空間,在信托業務回歸本源的行業發展方向指引下,預計市場佔比將有所提高。然而,融資類信托發展則存在諸多不確定性。首先,融資類信托的發展受到企業貸款需求的約束,不能無限擴張。其次,融資類業務仍將面臨嚴格的監管,中小信托公司難以滿足資本監管要求,開展融資類信托業務也會受到政策制約。當然,預計2017年信托公司會通過產品創新來緩解這一問題。一方面,信托公司將加大投貸聯動的創新力度。另一方面,資產証券化也是信托公司技術創新的有效途徑。而且2017年,中國信托登記公司正式上線運營,可提高信托資產的流動性。因此,預計資產証券化信托的市場需求會更加旺盛。不良資產証券化、PPP資產証券化等創新業務領域有望成為新的行業發展動力。同時2017年,預計信托公司與互聯網的結合將更加緊密。信托與互聯網的結合有助於在通道業務被迫收縮的背景下,吸收積累潛在的客戶群體,拓展信托業務平台。

另外,伴隨老齡化程度加劇、產業結構的轉變和消費模式的變化,2017年信托業將在養老服務、旅游資源開發、網絡購物等新興領域嶄露頭角。

(四)信托業監管規則逐步完善

在2016年中國信托業年會上,銀監會主席助理楊家才將信托業務分為八類。新的分類方式表明,信托業務除了面臨傳統的信用風險管理責任之外,還要承擔市場風險、合規風險、戰略風險管理責任等,信托業風險管理形勢趨於復雜化。因此,針對信托業風險的監管規則將愈發細化完善。

首先,從行業監管視角來看,2016年監管層相繼出台《關於進一步加強信托公司風險監管工作的意見》、《銀行業金融機構全面風險管理指引》,從強調實質風險化解、引導配資業務、加大非標資金池清理力度、強化資本管理等方面明確提出信托公司要嚴守風險底線,促進行業穩健發展。其次,信托行業評級體系和信托監管評級體系分別建立,信托公司風險控制、資產質量、合規經營全面納入監管體系。最后,中國信托登記有限責任公司的成立使信托業“一體三翼”監管框架建成,信托產品統一的交易、流轉平台的出現將極大促進行業健康發展。

信托大數據平台建立與制度的完善也使監管工具更加靈活,信托保障基金費率的差異化調整有可能成為新常態。

(作者系中國人民大學信托與基金研究所執行所長)

美聯儲2017年首次加息落地 對居民錢袋子有啥影響? 北京時間3月16日凌晨2:00,美國聯邦儲備委員會(FOMC)宣布將聯邦基金利率目標區間上調25個基點到0.75%至1.00%水平。 人民網北京3月16日電 (記者 李海霞 薛白 羅知之)北京時間3月16日凌晨2:00,美國聯邦儲備委員…【詳細】

央行:逆回購和MLF中標利率上行並不是加息 人民網北京3月16日電 (李棟)據央行官網消息,央行有關負責人16日就公開市場操作中標利率相關問題答記者問。該負責人表示,16日央行逆回購和MLF操作合計投放3830億元,但中標利率仍上行了10BP,反映了近期國內外影響市場資金供求因素的變…【詳細】

央行:逆回購和MLF中標利率上行並不是加息 人民網北京3月16日電 (李棟)據央行官網消息,央行有關負責人16日就公開市場操作中標利率相關問題答記者問。該負責人表示,16日央行逆回購和MLF操作合計投放3830億元,但中標利率仍上行了10BP,反映了近期國內外影響市場資金供求因素的變…【詳細】

大資管破局 金融監管體制改革已拉開序幕 從“創新”到“加快改革”,再到“穩妥推進”,有關金融監管體制的改革,不斷升溫。 春風一夜,萬物復蘇。爭論了許久的金融監管體制改革,在今年兩會期間,熱熱鬧鬧地開個頭。 職能不同、監管重點不同的一行三會,在半個多月的時間內,輪番坐鎮、緊…【詳細】