上周全国经济半年数据已出炉。上半年,社会消费支出对经济增长的贡献率为63.4%,居于“三驾马车”之首,家具、装潢、家电等耐用品增速回升。国务院发展研究中心研究员吴庆认为,消费正悄然成长为一股强大驱动力,为中国经济输送动能。体现在上市公司业绩上,消费行业上市公司半年报也令人期待。

自2016年1月底以来,以白酒、家电为代表的白马消费股持续领涨,特别是去年三季度以来,白马消费股走出了一波颇为强势的独立行情。直到今年7月以来,周期股强势崛起,白酒、家电等消费白马才有所调整。随着近期逐步进入中报验证期,市场对业绩的关注度持续攀升。

如今,步入中报验证期,在消费行业业绩稳中有升的背景下,哪些细分行业具备投资价值?在近期“漂亮50”整体出现调整,市场分歧进一步白热化的格局下,以白酒、家电为带动的消费类白马股能否重新焕发生机?投资者应该布局哪些龙头品种?

白酒景气延续

业绩预喜个股或迎结构性机会

有券商分析指出,茅台提高出厂价预期没有兑现之前,一线白酒还有上涨的空间

说起大消费行业,白酒、家电自然会被重点提及。今年以来,A股市场风格变化显著,蓝筹与成长股“一九”分化,整体向价值理性回归。具体到板块上,白酒、家电类股票则均在一二季度表现强势。虽然步入下半年后,周期股快速接力,得以引领市场风向,但在震荡市格局下,白酒板块仍是资金青睐的“港湾”。

上周五,在大多数板块受上证50急跌影响表现不佳时,白酒板块表现依旧强劲。其中,刚出炉业绩预增公告的沱牌舍得盘中一度接近涨停,收涨9.36%,并带动口子窖、水井坊、今世缘等涨幅均超过3%。

分析来看,市场资金之所以如此青睐白酒行业,除与当前投资者风险偏好仍较低外,关键还在于白酒行业业绩增长的确定性较高。受益于茅台批价上涨、复苏共振合力、房地产投资增速提升等因素,白酒行业整体呈现出了复苏态势。

根据已披露的半年报预告显示,沱牌舍得、酒鬼酒、山西汾酒、洋河股份4家业绩预增,预告净利润中值分别为158.5%、101.5%、60%、12.5%。

由于目前多数白酒类上市公司尚未公布半年报预告,根据申万宏源证券预测显示,除了上述4家外,今年上半年业绩增速可能高于50%的公司还有老白干酒;而贵州茅台、五粮液、今世缘、水井坊、古井贡酒等业绩增速则可能位居“中段班”。

“二季度虽然是消费淡季,但白酒行业整体向好,价格上移,消费向名酒集中的趋势延续,预计主要白酒公司二季度收入及利润维持一季度的较快增长,符合预期。”申万宏源证券分析师吕昌分析。

除了白酒板块外,食品饮料行业上半年整体业绩也值得期待。根据WIND数据统计发现,截至上周五,已有14家食品饮料公司公布中报业绩预告,12家公司预喜,占比近九成。其中,中炬高新、煌上煌、汤臣倍健、千禾味业等预计2017年上半年净利润同比增长均在50%以上,加加食品、金字火腿、涪陵榨菜、广州酒家等4家中报业绩有望略增,双塔食品2017年中报业绩有望续盈,惠发股份2017年中报业绩有望扭亏为盈。

值得一提的是,根据基金二季报披露显示,基金二季度新进增持30只食品饮料股,占行业内成份股比例为34.88%,行业占比位列第四名。上述个股中,基金今年二季度末持股市值超亿元的个股有20只,贵州茅台居首,五粮液紧随其后。

持股比例方面,涪陵榨菜(15.19%)、泸州老窖(12.86%)、口子窖(9.05%)、伊利股份(8.88%)、五粮液(7.81%)、天润乳业(7.11%)、绝味食品(6.70%)和伊力特(5.30%)等8只个股基金二季度末持股数量占流通股比例均在5%以上。

有券商亦分析指出,在当前的市场风格下以及茅台提高出厂价预期没有兑现之前,一线白酒还有上涨的空间,本轮行情还可能会提前透支2018年的业绩。而个别的二三线的白酒公司,报表出来后如果业绩有很明显的改善的话,其股价向上的弹性会逐渐增大。

白电业绩超预期

超六成预喜公司中报增逾30%

业绩持续稳定增长的家用电器板块成为基金布局的重点领域

除了白酒以外,家电行业上半年业绩同样亮眼。记者梳理同花顺数据发现,截至目前,在49家白色家电上市公司中,已披露半年报业绩预告且预喜的有23家。其中预告上半年净利润最高同比增幅超过30%的有15家,占预喜公司数量的65%。

去年下半年以来,白色家电产业链复苏较为明显,尤其是空调整机和上游配件行业在去年第四季度出货量呈现高速反弹态势。分析认为,家电行业业绩提升背后有多方面因素推动。

“家电行业处在消费升级超级周期中,消费者的消费习惯正由功能性消费转向品质消费,需求的改变推动整机厂商不断优化产品结构,高端产品占比持续提升。龙头公司在此过程中受益明显。”联讯证券分析师王凤华分析称。

受益于业绩持续稳健增长,整个上半年家电板块也大幅跑赢指数,涨幅达29.8%。统计显示,二季度以来,三花智控、百达精工、星帅尔、格力电器、美的集团、飞科电器、苏泊尔、青岛海尔、华帝股份、海信科龙、老板电器等个股累计涨幅均超过10%。各子行业龙头公司业绩增长兼具确定性与持续性,受到市场青睐。

上述股价上涨的家电子行业龙头个股就获得了基金的认可。根据刚刚披露完毕的基金二季报显示,二季度基金亦对家用电器板块喜爱有加。截至报告期末,板块内60只成份股中有30只个股均被基金新进或增持,占比达五成。

具体来看,在家用电器行业中,本期基金合计增持24只个股。其中,三花智控(9228.36万股)、格力电器(7877.07万股)、青岛海尔(7741.61万股)、华帝股份(6700.79万股)、美的集团(6225.02万股)、海信科龙(2496.53万股)、老板电器(1437.19万股)、地尔汉宇(1105.61万股)、海信电器(1082.50万股)、新宝股份(1019.14万股)等个股期间累计增持股份数量均超过千万股。

新进方面,依米康、开能环保、四川长虹、海立股份、百达精工、康盛股份等个股均为基金新进。从持股市值来看,截至二季度末,基金累计持有上述30只个股17.67亿股,对应持仓市值为550.9亿元。其中,格力电器(209.69亿元)、美的集团(146.48亿元)等两只个股期末持股市值均超过百亿元。

从上述基金本期新进增持标的业绩表现来看,截至上周五,共有19家公司披露今年中报业绩预告,其中16家公司均业绩预喜,占比达84%。依米康、飞科电器、华帝股份、新宝股份等公司本期净利润均有望同比大幅增长超过50%,而三花智控、国盛金控、老板电器、爱仕达、天银机电、百达精工、苏泊尔等公司本期业绩同比增幅也有望达到30%以上。

对此,分析人士表示,尽管基金投资风格相对多样,但业绩表现及上涨潜力始终是其择股的重要指标,因此,业绩持续稳定增长的家用电器板块无疑成为基金布局的重点领域。

■策略

关注龙头白马股

步入A股下半场,“漂亮50”整体在近期出现了调整。主流白酒上市公司,特别是贵州茅台、泸州老窖等龙头,当前也是以调整为主。而且目前市场对相关的行业以及部分龙头白马股能否重整旗鼓也存在着一定分歧。

对此,太平洋证券食品饮料行业分析师黄付生分析指出,对于食品饮料行业,无论是白酒还是非酒类公司,中报之前恐怕难再有如上半年的确定性机会;但中报过后,整个食品饮料行业走势值得看好。

“从基本面看,白酒仍然是未来机会最大的子行业,核心驱动力是受益消费升级、份额向名酒不断集中,这一趋势未来依然明确。”吕昌判断。“主流的一二线白酒公司和少数业绩明显改善的三线白酒,都可能会迎来新一轮的上涨,而对于伊利股份这种改善预期强烈,以及目前已经披露了业绩预告、实现高增长的中炬高新等基本面比较好的食品公司也有望会迎来上涨。”黄付生分析。

那么,除此之外,哪些溢价龙头个股还值得关注?

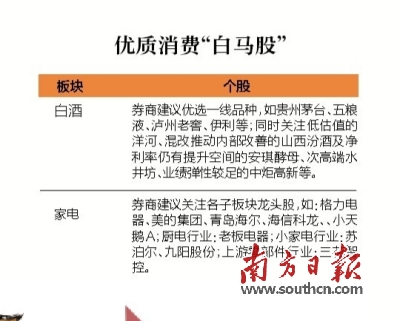

记者综合多家行业资深券商分析师建议,考虑到业绩确定性、报表质量、市值流动性,龙头白马值得更高估值。中报验证期,确定性优于弹性,投资者应继续坚守龙头白马。具体品种方面,投资者应优选一线品种,如贵州茅台、五粮液、泸州老窖、伊利等;同时关注低估值的洋河、混改推动内部改善的山西汾酒以及净利率仍有提升空间的安琪酵母、次高端水井坊、业绩弹性较足的中炬高新等。

另外,对于同样业绩出众的家电板块,通过近期研报梳理发现,在经历前期的良好表现后,家用电器板块后市投资机会仍受到机构普遍看好,而选股思路无出其右:“龙头白马才能脱颖而出”。

川财证券表示,今年上半年家电消费数据显示,空调、小家电等产品增速稳健,因此,预计随着中报数据的披露,家电板块仍会呈现震荡上行的走势,建议关注各子板块龙头股,如:格力电器、美的集团、青岛海尔、海信科龙、老板电器、苏泊尔等。

联讯证券分析师王凤华分析,市场对地产销售回落预期较强,行业规模扩大速度放缓,市场份额竞争将更加激烈,各子行业龙头公司在竞争中处于有利位置,也因此消费升级过程中龙头公司吃到较大红利,“马太效应”越发明显。同时龙头费用控制能力及成本转嫁能力强,能有效抵御成本冲击。推荐各子行业龙头公司:白电行业:格力电器、美的集团、青岛海尔、小天鹅A;厨电行业:老板电器;小家电行业:苏泊尔、九阳股份;上游零部件行业:三花智控。

北京个人住房贷款发放创新低 超八成用于无房群体需求 本报北京7月19日电 (记者王昊男)记者今天从北京银监局了解到:6月北京全市银行业金融机构发放个人住房贷款158.46亿元,比上月减少59.69亿元,环比下降27.36%,创“3·17新政”以来新低。 据介绍,新政实施以来,北…【详细】

美色、亲友、收益、高仿 当心四类互联网金融诈骗手段 据新华社天津7月19日电 (记者周润健)近年来,越来越多的人使用网络平台投资理财,但不法分子也盯上了这一新领域,编造各种互联网金融骗局诱骗投资者。国内网络诈骗举报平台——猎网平台汇总并披露了近期高发的四类网络金融诈骗,剖析诈骗手段,帮…【详细】

三论做好当前金融工作:坚定深化金融改革 金融是国家重要的核心竞争力,金融改革是国家改革发展的重要内容。坚定不移地深化金融改革,对于加快转变金融发展方式,开创我国金融工作新局面,促进经济平稳健康发展,既有现实意义,也有长远意义。 近年来特别是党的十八大以来,我国金融改革…【详细】