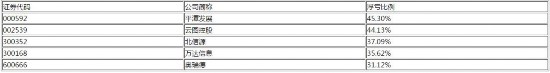

冰火两重天。据上证报5月8日统计,已实施员工持股计划并在今年陆续解禁的A股公司达71家,其中38家处于浮亏状态,平潭发展与云图控股甚至浮亏高达45.30%与44.13%。而浮盈的33家公司中,铁汉生态、摩恩电气则浮盈高达68.75%与67.37%。

有券商分析人士表示,杠杆高低、业绩状况、跌破成本比例仍然是筛选员工持股标的的重要指标。持股成本是员工持股的最后一道防线,一旦接近甚至跌破,便具有一定的安全边际。

前两年曾经非常火爆的员工持股计划,到如今已经两极分化。据上证报5月8日统计,已实施员工持股计划并在今年陆续解禁的A股公司达71家,其中38家处于浮亏状态,平潭发展与云图控股甚至浮亏高达45.30%与44.13%。而浮盈的33家公司中,铁汉生态、摩恩电气则浮盈高达68.75%与67.37%。真可谓冰火两重天。

有意思的是,随着员工持股计划陆续解禁,一些公司通过多种手法进行运作以求刺激股价,但多数以失败告终。这更凸显了该板块的分化趋势。

高送转无法逆转浮亏

据上证报统计,2017年员工持股计划已解禁的A股中,目前浮亏最多的是平潭发展。该公司去年初完成购买的员工持股计划实施至今,由于公司股价一路下行,按昨日收盘价测算,该部分持股已浮亏45.30%。

平潭发展的员工持股方案于2015年8月20日获得股东大会审议通过后开始建仓,至2016年1月5日完成购买,共计买入公司股票480.02万股,购买均价18.70元每股,占公司总股本0.50%。

锁定期内,公司于2016年1月13日公布2015年利润实施每10股转增10股的分配方案,其持股成本从18.7元/股变为9.35元/股。尽管有高送转护盘,股价仍继续下跌。至今年1月5日,平潭发展员工持股计划锁定期满。而存续期亦将在8月19日到期。

平潭发展股价持续下跌背后,是公司惨淡的业绩。据2016年年报显示,公司去年实现营业收入7.86亿元,同比下降18.37%;净利润2027.96万元,同比下降46.22%;扣非后净利润-537.66万元,同比下跌122.06%。

与平潭发展相似,浮亏严重的北信源也使用了高送转这一“伎俩”,而且是重复使用。

2015年6月19日,北信源推出资管规模为1.8亿元的员工持股计划。其中,员工自筹资金总额上限为6000万元,用于全额认购兴证证券设立的兴证资管鑫众-北信源1号集合资管计划的次级份额。相当于使用了2倍杠杆。

2016年1月5日,北信源员工持股计划完成股票购买共计387.75万股,占公司总股本1.43%,成交均价(前复权)22.65元/股。

就在该员工持股计划完成购买后不久,公司便实施“10转9”的2015年利润分配预案试图拉升股价,但见效甚微。到了2017年4月18日,北信源披露2016年财报的同时还披露2016年利润分配方案——每10股转增15股。但股价依然我行我素。如今,该员工持股计划至存续期结束仅剩两个月,公司股价仍浮亏37.09%。

奥瑞德也有此维护股价手法,其在2016年年报中推出每10股转增6股的方案。

2016年1月11日,奥瑞德完成员工持股计划股票购买,共计99.90万股,成交均价为40.42元/股,锁定期至今年1月11日。经记者查阅,近期实施的高送转并没有挽救公司股价下跌的趋势,浮亏仍在31.12%徘徊。

目前较为淡定的或许是云图控股。云图控股去年1月20日完成员工持股计划股票购入,共计1249.14万股,占公司总股本1.24%,购买均价16.01元/股,该计划至今年1月20日解禁。但其存续期至2018年12月30日。尽管目前浮亏44.13%,公司或也不急于出售。

据公司4月28日发布的去年财报显示,公司2016年实现营收60.72亿元,同比增长4.01%;净利润1.43亿元,同比下降28.85%。扣非后的净利润更是同比下降40.27%。

除了基本面不够强硬,据记者观察,上述浮亏的公司中,北信源、云图控股、莱茵体育均遭遇控股股东(和一致行动人)在锁定期内减持公司股票,累计减持比例分别占公司总股本9.74%、6.93%和6.64%。

重组并购纷纷流产

维护市值的手段除了高送转这一惯用手法,此前更流行且收效更强大的是筹划并购重组等资本运作。奥瑞德、万达信息、莱茵体育均在此前筹划过此类运作,但多数以流产告终。

奥瑞德的增发方案在已获证监会反馈后于3月30日申请中止,而1月5日公告停牌筹划重大资产重组事宜历时一个星期即“喊停”,终止筹划。

与奥瑞德类似,万达信息和莱茵体育的员工持股计划目前浮亏甚大,分别为35.62%和28.57%。这两家公司也尝试过资本运作。

2016年3月22日,万达信息完成员工持股计划,共计买入公司股票772.16万股,占公司总股本0.75%,成交均价24.61元/股。该员工持股计划至今年3月22日锁定期满。在此期间,公司积极筹划重大资产重组,并于今年1月拿到证监会批文,却在4月27日突然公告终止重组的决定。至此,股价大幅下跌,浮亏35.62%。

无独有偶,4月份终止重组的还有莱茵体育。莱茵体育员工持股计划在去年3月23日完成购买,共计买入3908万股,占公司总股本4.55%,购买均价15.33元/股,至今年3月23日锁定期满。

需要指出的是,莱茵体育员工持股计划嵌入了3倍的杠杆比例。该员工持股的资管计划合计规模达6亿元,按照4:0.5:1.5设立优先级、夹层级和普通级,夹层级、普通级的合计数与优先级的初始配比不低于1:2。其中,员工持股计划筹集资金总额不超过1.5亿元,用于全额认购财通证券设立的莱茵体育1号集合资管计划的普通级份额。

早在去年10月17日,莱茵体育停牌筹划重大资产重组,然而却在今年4月17日披露终止筹划重组并承诺至少两个月内不筹划资产重组,股价随即大幅下跌,如今浮亏28.57%。而根据其存续期不少于12个月的规定,莱茵体育或许还有“喘息”空间。

多家员工持股计划大赚

有人浮亏,也有人大赚。71家员工持股计划解禁的公司中,有33家公司浮盈,其中5家浮盈率超过50%,而获利颇丰的铁汉生态和金轮股份皆已完成清仓。据上证报统计,金轮股份盈利达到119%,铁汉生态的员工持股计划也有38%的盈利。

2015年7月,金轮股份推出资产规模总额为6000万元的一期员工持股计划,资金来源为员工自筹。至2016年1月28日购买完成,共计买入公司股票154.71万股,买入均价19.22元/股,占公司总股本0.79%,其锁定期至今年1月27日。

2月10日,公司公告称,截至当日员工持股计划所持公司股票已全部出售。经记者查阅,公司在1月28日至2月10日期间两次现身大宗交易平台,合计售出154.71万股,成交均价42.15元/股,成交金额共计6521万元。至此,金轮股份员工持股计划盈利3547万元,盈利119%。

铁汉生态的员工持股计划获利也颇为可观,而且该公司去年也有过高送转。

铁汉生态第一期员工持股计划资金总额为1.91亿元,其中员工自筹资金不超过1亿元,用于全额认购由广发证券设立的广发原驰·铁汉生态1号次级份额。该员工持股方案在2015年12月18日股东大会审议同意后,开始陆续买入公司股票,至2016年3月3日完成建仓,共计买入1409.18万股,买入均价13.57元/股,占当时公司总股本1.74%。

今年3月3日,铁汉生态员工持股计划锁定期满。这期间先后实施两次股本转增。转增后,员工持股计划的持股数随之调整为2325.15万股,持股均价约8.16元/股。

3月8日,铁汉生态现身大宗交易平台,员工持股计划去年买入的2325.15万股全部售出,成交价格为11.35元/股,成交金额2.64亿元。一年下来,铁汉生态员工持股计划盈利7268万元,盈利38%,若算上杠杆,其员工收益率高达73%。

尝到了甜头之后,今年1月23日,铁汉生态推出第二期员工持股计划,可见公司管理层对未来发展颇有信心。

有券商分析人士表示,杠杆高低、业绩状况、跌破成本比例仍然是筛选员工持股标的的重要指标。持股成本是员工持股的最后一道防线,一旦接近甚至跌破,便具有一定的安全边际。

浮亏比例居前公司一览

"拳打"忽悠式重组"脚踢"投机型炒作 强监管护好"钱袋子" 从清理同业存单,到严查“忽悠式”重组,再到规范险资行为……最近,中国在金融监管方面采取了一系列新措施。然而,面对原有“套利格局”改变带来的短期市场波动,一些对金融监管误解甚至指责的情绪有所升温。专家指出,中国金融市场发展迅速的背后也伴随…【详细】

保监会:多领域新险种将试点落地 本报北京5月4日电 (记者曲哲涵)中国保监会4日发布《关于保险业支持实体经济发展的指导意见》,在构筑实体经济风险管理保障体系方面,多领域将有新险种“试点”落地。 《意见》明确,保险业在积极创新企财险、工程险等传统险种的同时,将…【详细】

利率过高风控为零 畸形现金贷埋了多少坑 利率极高、暴力催收、平台坏账率极高……有关现金贷风险的报道频现报端。近日,记者从广州互联网金融协会了解到,协会在清理整顿106家会员单位(其中网贷平台35家)现金贷业务时发现,有两家平台与现金贷机构合作,其现金贷业务规模分别约500万元、1…【详细】