上市银行不良率飙升 农行不良率破“2”

业内人士称,如按2014年拨备覆盖率计算,工行、中行净利润增长将为负值

《中国经济周刊》 记者 何方竹 | 北京报道

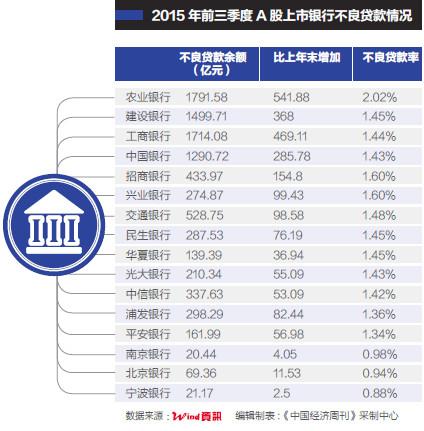

近日,A股上市银行的三季报披露完毕,惨淡的数字背后除了不断缩小的息差,还有不断攀升的不良资产。截至2015年9月末,16家上市银行不良贷款余额达9079.79亿元,较年初新增2396.44亿元,已经接近2014年全年新增量,这已经是不良贷款率连续第9个季度上升。与此相对,四大资产管理公司的业绩则是高唱凯歌。

16家上市银行中只有3家城商行不良贷款率在1%以下

中国上市银行的业绩在过去曾长期保持稳健的两位数增长。记者根据公开信息检索发现,自2012年始,中国银行业的不良资产率上升开始受到普遍关注。2014年初,11家上市银行公布的年报显示利润增速明显放缓,多数银行没有实现此前20%以上的净利润增速,而是普遍下滑到10%~15%。

今年这个趋势则更为显著。《中国经济周刊》记者根据A股上市银行披露的三季报整理,16家上市银行在今年前三季度总共创收2.7万亿,相较去年同期增长10%;而2014年三季度的营业收入同比增长为14.8%。净利润增速下滑更加明显,2014年上市银行三季度实现净利润增速8.6%,这个数字在今年仅为2%。

今年,各大上市银行的“赚钱能力”区别开来,从数字上看,城商行优于股份制银行,股份制银行优于国有商业银行。Wind数据显示,2015年前三季度最赚钱的是南京银行(净利润增幅24%),北京银行和宁波银行的净利润增速均在10%~20%,股份制银行普遍在10%以下,而四大国有商业银行的净利润增速均跌至1%以下。Wind数据显示,工商银行(601398.SH)净利润增幅0.7%,农业银行(601288.SH)净利润增幅0.6%,建设银行(601939.SH)和中国银行(601988.SH)的净利润增速则分别为0.7%和0.8%。

在上市银行业绩下滑的同时,银行业不良资产却快速增长。据记者统计,三季度末,16家上市银行不良贷款余额接近9080亿元,较年初新增2396亿元,已经接近2014年全年新增量。16家上市银行中,只有3家城商行不良贷款率在1%以下,农业银行不良贷款率超过银行业风险的2%的警戒线,达2.02%,在所有银行中居首。

不过,有业内人士向《中国经济周刊》记者分析称,要科学看待不良率,不良率并非越低越好,因为不良贷款多发生于中小企业贷款中,但是中小企业的贷款利率也较高,大企业的贷款很少有不良,但是贷给大企业的贷款利息更低。

但不可回避的是,快速上升的不良资产侵蚀着银行的利润,银行不得不大幅度提高拨备,尽管如此,各大银行的拨备覆盖率还是较往年明显下降。Wind数据显示,截至2015年9月30日,农业银行的不良贷款拨备覆盖率从2014年末的286%下降到218%,建设银行的拨备覆盖率从2014年末的222%下降至179%,工商银行和中国银行的拨备覆盖率三季度均下降约50个百分点至大约150%。有业内人士告诉《中国经济周刊》记者,如果按照2014年的拨备覆盖率计算,工商银行和中国银行净利润增长将为负值。

此前,有媒体称工行等多家银行正在就拨备覆盖率标准与监管部门商议,希望能将抵押物计入拨备。由于我国现行的是现金拨备,在不良资产快速上升的情况下,150%的拨备率让不少银行略感压力。然而近日,银监会政策研究局副局长廖媛媛公开表示监管层可能对个别银行实施差别管理,统一调整拨贷比还需进一步考量。“中国银行业资本利润率和资产利润率,在国际上都处于一个比较好的状态,所以银行完全有能力通过利润本身来调节。”廖媛媛表示。

中央财经大学中国银行业研究中心主任郭田勇在接受《中国经济周刊》记者采访时表示,我国的不良贷款拨备覆盖率是处于相对较高的水平,有下降的空间,但是下调拨备覆盖率并非“一劳永逸”的举措,并不能够解决银行业不良贷款上升的根本问题。

四大资产管理公司低买高卖,市场广阔

与银行净利润增速趋零相对应的是,为对口剥离四大国有商业银行不良资产而成立的中国信达(1359.HK)、中国华融(2799.HK)、中国东方资产、中国长城资产等四大资产管理公司和地方资产管理公司的业绩持续增长。四大行上市之后,四大资产管理公司曾面临如何开拓市场的问题,如今地方政府和金融机构不断攀升的不良资产让这个市场成为掘金之所。

专家介绍说,四大资产管理公司低价买入不良资产,然后经过一些技术手段的处理,以高于收购价转手卖出,从而赚取其中的差价。中国华融于2015年10月30日在香港上市,据其半年报披露,华融上半年净利润80亿元,几乎达到其去年全年净利润的4/5;中国信达于2013年上市,今年上半年实现净利润78亿,占去年全年的2/3。

资产管理公司只是不良贷款处置链条中的一环,私募、信托、外资金融机构和一些专业人士都在大举进军不良资产处置市场。这对于银行来说无疑是一件好事,有业内人士透露,尽管监管层频频要求银行加大不良资产的核销力度,但是银行并不希望多核销坏账,一旦核销,就意味着银行放弃此笔债权并承担全部损失。此外,不良贷款的核销必须通过财政部门的批准,流程上也较为繁琐。所以,对于不良贷款,银行更希望低价卖出。惠誉驻香港银行业分析师Grace Wu表示:“理想上来说,如果这一风险可以分散到更为广泛的投资者,特别是海外投资人,将有助于将中国的金融体系风险移转至他处。”

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!