信托业协会3季报:行业资产规模跨入“18万亿时代”

人民网北京11月23日电 (朱一梵)11月23日,信托业协会发布《2016年3季度中国信托业发展评析》,全文如下:

2016年3季度,我国国内生产总值同比增长6.7%,经济稳定态势持续,发展提质增效,积极因素正在累积,经济保持平稳增长。中国信托业协会发布“2016年第3季度信托公司业务数据”的各项指标表明:我国信托业发展势头始终与宏观经济运行有着紧密关系,信托业不失时机地抓住宏观经济运行的积极变化,不断开拓业务空间,第3季度行业资产规模再现增长势头,跨入“18万亿时代”。利润总额实现两位数增长,信托公司的业务拓展能力以及与业务协同发展能力不断增强,信托业的资金实力处于提升时期,为今后信托业务转型夯实了实力基础。

一、信托资产增速回升

(一)信托资产

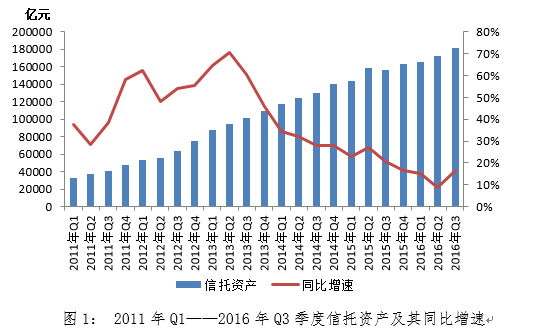

2016年3季度末,全国68家信托公司管理的信托资产规模为18.17万亿元,同比增长16.33%,环比增长5.09%。与2016年2季度同比增长8.95%相比,3季度信托资产规模增速再次实现两位数增长。

在宏观经济明显企稳和市场预期略有好转的积极影响下,2016年第3季度的信托业已越过了2季度“个位数”增长低点,信托业自此跨入了“18万亿时代”。一方面实际反映了中国经济增长韧性强、回旋余地大的基本经济面,另一方面则是信托公司紧紧抓住经济稳定增长出现实体经济部门资金需求的市场机遇。

从季度环比增速看,2016年3个季度环比增速分别是1.72%、4.28%和5.09%,是行业进入增长态势的实际信号。如图1中所示,自2015年2季度以来,信托资产同比增速是逐季下降的,2016年3季度则呈现增长态势。四季度信托资产增速将有赖于中国经济增长过程中积极有为因素的增多。

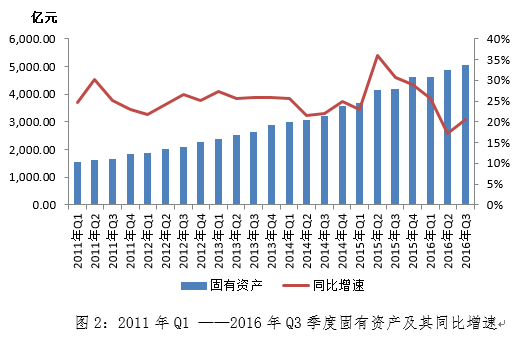

(二)固有资产与权益

2016年3季度末,固有资产规模达到5040.49亿元,较2015年3季度末的4177.94亿元同比增长20.65%,环比2季度增长3.29%。进入2016年后,信托公司增资扩股潮壮大了信托业的固有资产规模,已先后有国元信托、上国投等9家信托公司增资,增资总额高达210.09亿元,平均每家信托公司增资23.34亿元。无论采用引入战略投资者,还是向股东分配的利润转增资本金,使得固有资金增多,信托公司的资本实力提升。

就资产类别来说,投资类资产一直是固有资本的主要形式,2016年3季度投资类资产为3763.06亿元,占比为74.66%,稍微高于2季度占比的73.30%,与1季度占比的74.50%相近。2016年第3季度投资类资产较2015年第3季度增长28.18%,环比2季度增长5.21%。2016年3季度末,货币类资产为486.85亿元,较2015年3季度末的545.45亿元下降10.74%,环比2季度末的565.08亿元下降13.84%。自2015年3季度以来货币资产占固有资产比率一直呈下降态势,从2015年3季度的13.06%下跌至2016年2季度的11.58%,下降到3季度的9.66%。此外,贷款类资产占固有资产比率也是下降的,从2015年3季度的9.14%下降到2016年2季度的7.54%,下降到3季度的6.36%。

2016年3季度末的所有者权益为4130.43亿元,同比增速为15.89%,环比增速是3.58%。虽然环比增速只有3.58%,从所有者权益数来看,2016年3季度比2015年3季度增加566.32亿元。自2015年3季度以来,信托公司实收资本一直保持上升势头,2016年3季度末为1929.39亿元,同比增长18.76%,环比增长5.94%。2016年2季度和3季度信托业实收资本占所有者权益比例显著上升,分别为45.67%和46.71%,均要高于2016年1季度的44.28%和2015年3季度的45.58%。

(三)风险项目及个数

2016年3季度末,信托业的风险项目个数为606个,规模为1418.96亿元,比2季度末1381.23亿元增加37.73亿元。在1418.96亿元的风险项目中,其中集合类信托为761.51亿元,占比53.67%;单一信托为636.63亿元,占比44.87%。2016年3季度末,信托资产规模已达到18.17万亿元,不良率为0.78%,比2季度末的0.80%有所下降。信托保障基金设立与运作是防止信托风险扩散的一项制度性安排,也是一道防火墙。信托业的整体风险可控。

二、信托业务业绩提升

进入2016年第3季度后,随着稳增长的各项政策措施日渐发力,中国经济呈现消费稳定增长,投资缓中趋稳,进出口降幅收窄,企业效益改善,经济向上迹象好于预期。一个稳定增长的经济是信托业业绩改善的良好外部环境。

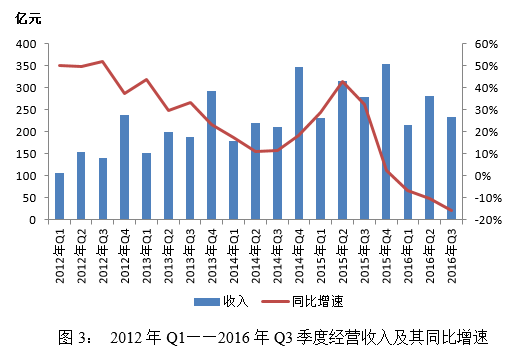

(一)经营业绩

2016年3季度,信托业实现经营收入234.38亿元,同比2015年3季度的278.08亿元下降15.71%,减少43.7亿元,主要原因是2016年3季度的投资收益仅为56.39亿元,比2015年同期投资收益的91.98亿元减少35.59亿元,同比下降38.69%。投资收益占比已从2015年3季度的33.08%下降到24.06%。2016年3季度信托业务收入为175.43亿元,占经营收入的74.85%,比2015年3季度的170.17亿元增长3.09%。

2016年3季度的利息收入为13.65亿元,比2015年3季度的12.3亿元增长10.98%。2016年3季度利息收入占行业经营收入的5.82%,比2季度末的5.96%有所下降。

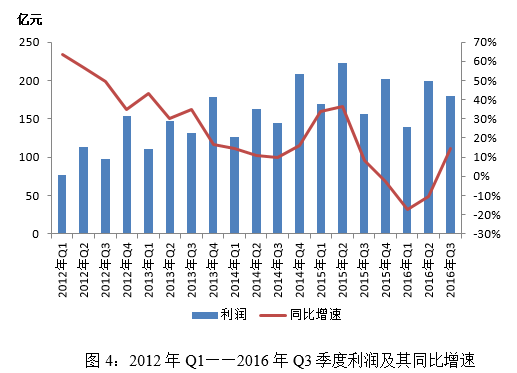

2016年3季度,信托业利润为179.37亿元,比2015年3季度利润156.85亿元上升14.36%。从图4可以看出,与2016年2季度的利润同比增长率-10.39%相比,3季度利润同比增长率成功实现逆转。2016年3季度末,信托业实现人均利润220.03万元,较2015年3季度末的241.89万元下降9.04%。面临一个积极因素正在不断出现和增加的中国经济,信托业仍应进一步提高行业业绩,提高利润增长率和人均利润数。

(二)受托管理成效

就已清算信托项目为受益人实现的年化综合实际收益率来说,2016年3季度为7.59%,与2015年3季度的7.30%相比提高了0.29个百分点,与2016年2季度的6.35%相比则提高了1.24个百分点。这既是中国经济向好带来总需求上升的资金需求增加的反映,更是信托业在资产管理市场上把握资金流向变化的竞争力的体现。平均年化综合信托报酬率也出现了新的变化,2016年3季度为0.58%,尽管低于2015年3季度的0.62%,比2016年2季度的0.50%略有提高。

三、持续推动转型发展

(一)事务管理类信托占比上升

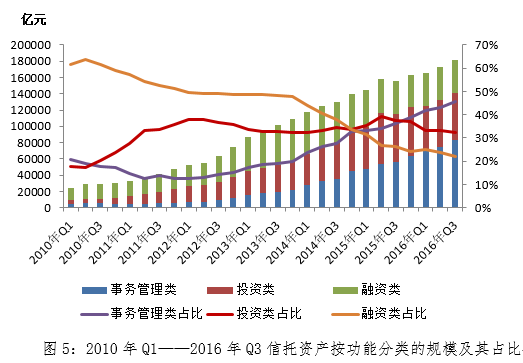

2013年3季度以来,融资类信托经历了一次快速下降的过程,这正是信托公司推动行业转型发展的成果。融资、投资、事务管理类业务结构曾经是信托业务的“三分天下”格局,到2015年4季度末则是投资类和事务管理类信托占比分别是37%和38.69%,成为信托业务发展的两个风火轮。

2016年3季度末,融资类信托规模为4.02万亿元,占比22.11%;投资类信托规模为5.85万亿元,占比32.19%;事务管理类信托规模为8.30万亿元,占比45.71%。但是,应该看到2016年前3个季度投资类信托占比分别是33.23%、33.13%和32.19%,占比相对稳定。今后,投资类信托宜进一步上升,以适应信托公司提升资产管理能力和转型发展的需求。

(二)优化信托资产来源

2016年3季度,集合资金信托规模为6.33万亿元,占比34.84%;单一资金信托规模为9.69万亿元,占比53.33%。以机构客户为主导的单一资金信托规模一直居于主要地位,近一年来呈下降趋势,2016年3季度比2015年3季度的58.18%占比下降了近5个百分点。与此同时,集合资金信托占比要比2季度的32.59%上升了2.25%,体现了信托业持续推动行业转型的努力。

管理财产信托占比也呈现稳步上升态势,2016年3季度管理的财产信托规模为2.15万亿元,占比11.83%,比1季度的10.43%和2季度的11.35%均有所增加。可以预期,伴随着经济增长带来的基础资产增多和证券化等业务的不断深化,使得财产信托占比将逐步温和上升。

(三)信托资金流向切换

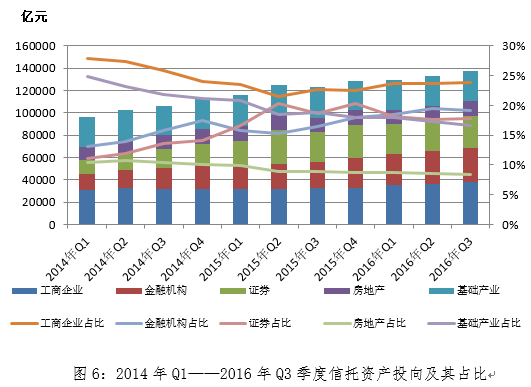

信托资金配置基本上与国民经济结构调整的阶段性特点具有高度相关性。2016年3季度数据显示,16.01万亿元的资金信托根据占比来排序是投向五大领域:工商企业(23.79%)、金融机构(19.10%)、证券市场(17.72%)、基础产业(16.60%)、房地产业(8.45%)。

信托业根据市场的资金需求常常在这五大领域之间进行重点切换。要看到,如果是一个百分点的变动,就是1600亿元信托资金流向的变化;如果在不同领域间有3个百分点移动,就是近5000亿元资金流向的重点切换。信托资金在不同领域之间的切换,是信托公司市场化运作的结果。

1、工商企业

工商企业一直来是资金信托配置的第一大领域,2016年3季度为3.81万亿元,占23.79%,比2015年3季度的22.61%多1.18%;要比2015年3季度的3.25万亿元增长17.23%,环比2季度的3.62万亿元增长5.25%。工商企业涵盖了国民经济各个部门,信托公司根据经济结构变动找到有更高增长前景的部门来配置资金,既加快了我国经济结构的升级,同时也提高了信托资金的回报率。

2、金融机构

2016年3季度资金信托对金融机构的投资规模为3.06万亿元,占比为19.10%,比2015年3季度的2.37万亿元增长29.11%,环比2016年2季度的3.00万亿元增长2%。总体上看,金融机构在信托公司资金配置中,一直受到青睐。

3、证券投资

2016年3季度,证券投资信托规模为2.84万亿元,占比17.72%,比2015年3季度的2.67万亿元增长6.37%,环比2016年2季度的2.7万亿元增长5.19%。图6的曲线变动趋势显示,证券投资占投资信托规模占比在2016年前3个季度是比较稳定的,几乎是一条水平线。自2015年2季度的股价异常波动以来,信托业保持了对证券市场的较高谨慎性。

在证券投资中,2016年3季度的债券投资规模为2.03万亿元,占比12.70%,比股票的0.48万亿元(占比2.98%)和基金0.33万亿元(占比2.04%)要多得多,使得债券已成为证券投资信托流向的最大部门。

4、基础产业

基础产业是资金信托配置的第四大领域。2016年3季度末资金信托规模为2.66万亿元,占比16.60%,比2015年3季度末的2.70万亿元下降1.48%,环比2季度末的2.65万亿元增长0.38%。基础产业曾经是信托资金配置的第二大领域,2015年3季度的占比是18.79%,2016年3季度占比已经比2015年3季度下降了近2个百分点。2016年上半年的投资增长率处在下降状态,启动新的基础设施投资项目还在酝酿阶段,使得基础产业的投资动力不足。随着稳增长所需的基础设施项目数量的不断增加,流向基础产业的资金信托数量上升,可能逐渐改变基础产业占比下降现象。

5、房地产业

抑制和防止包括房地产业在内的资产泡沫风险是中央政府宏观调控的重要内容,信托公司在开发房地产市场机会的同时也保持了高度警戒的态度。2016年3季度末的资金信托规模为1.35万亿元,占比8.45%,比2015年3季度末的8.96%占比减少了0.51个百分点。从资金数量上看,比2015年3季度1.29万亿元增长4.65%,比2016年2季度1.31万亿元增长3.05%。

信托公司开展房地产领域相关信托业务,一方面,需进一步提升合规管理能力,防范被相关合作机构从事违规放贷行为用作筹资渠道或放款通道;要加强信托资金流向与用途监控,防范资金被挪用于不合规用途。另一方面,信托公司在风险可控的前提下,可积极配合房地产“去库存、补短板”政策,支持保障性住房建设和棚户区改造;探索开展并购信托,促进房地产企业兼并重组;探索开展房地产信托投资基金业务(REITs),助推商业地产去库存;探索通过资产证券化等合规方式,帮助银行盘活存量房地产信贷资产。

四、积极作为谋篇布局

2016年3季度的各项经济和金融指标显示经济稳定增长的正面信号,3季度的居民消费价格指数(CPI)同比上涨1.7%,工业品生产者价格指数(PPI)已从2012年3季度以来的负值转为微幅上涨。2016年9月末,人民币贷款余额同比增长13.0%,比年初增加10.16万亿元,同比多增2558亿元。实体经济部门的经济效益正在改善,2016年1-6月,全国规模以上工业企业利润总额同比增长6.2%;1-8月的同比增长为8.4%。中国宏观经济运行的积极变化为信托业思考和安排2016年4季度和2017年业务布局创造了新的发展机遇。信托业要积极谋划,根据新的市场机会配置资金,布局新的业务增长点。

信托业要高度关注新一轮科技革命将加快中国经济结构调整的速度,新的投资机会正在涌现。2016年3季度末在资金信托流向的20个行业中,有1741.09亿元投向信息、计算机服务和软件业,比2015年3季度末的938.08亿元增长85.60%,与这一高增长相比,同期资金信托的行业投资总额从14.37万亿元增加到16.01万亿元,增长是11.41%,前者的增长率高得多。工业互联网、机器人、智能制造、航空军工、高端制造、生物制药、人工智能等产业成为实施产融结合的新模式。一叶知秋,信托公司应适时把握国民经济中科技产业兴起所迫切需要的信托服务,在推动行业创新转型中迈出新的步伐。

初步判断,国家将加大基础设施投资,促进经济平稳较快增长。2016年前3个季度,基础设施投资8.33万亿元,增长19.4%,增速比全部投资增速高11.2个百分点。基础产业类信托资金多用于地方基础设施建设,大多有地方政府财政或信用担保,是安全性高、相对收益也高的投资方向。国务院已经宣布,未来五年内城镇化率计划提高5%,实现1亿左右农业转移人口和其他常住人口在城镇落户,由此将衍生出大量基建投资的信托业务机会。

2016年7月集合信托产品平均收益率为6.59%,是2009年7月以来首次跌入“6时代”。在“资产荒”大背景下,收益率的普遍下行促使信托公司开始放眼海外市场。随着我国居民财富的快速积累,居民理财需求的日渐多元化,加之人民币汇率频繁波动,寻求资产全球配置也正成为理财市场不可忽视的重要需求。未来,随着人民币国际化持续推进,人民币跨境业务政策的不断宽松,中资机构及个人投资者对海外市场需求日益扩大,海外资产配置提供了一条信托创新发展的新途径。2016年9月1日,《慈善法》正式实施,中国慈善事业进入新时代。有慈善信托实践经验的信托公司纷纷“抢滩”,宣布成立慈善信托,信托公司将充分发挥其推进慈善信托的担当作用,进而扩大信托业的业务领域。

信托产品的投资范围正不断向外延展、创新。在教育投资领域,如产业实体、教育消费等都成为集合信托产品的标的,给投资人更丰富的产品选择。未来,信托业应努力探索新的转型方式,转型创新上要“快半拍”,深入发掘新的利润增长点,提升主动管理能力,改善信托资产管理方式,信托业必将有更好的发展前景。

分享让更多人看到

- 评论

- 关注

第一时间为您推送权威资讯

第一时间为您推送权威资讯

报道全球 传播中国

报道全球 传播中国

关注人民网,传播正能量

关注人民网,传播正能量