G20杭州峰会上,在中国的倡议下,绿色金融首次被纳入会议议程

绿色金融,会是下一个“风口”吗(解读G20热词②)

|

|

制图:蔡华伟 |

不久前闭幕的G20杭州峰会上,在中国的倡议下,绿色金融首次被纳入会议议程,并形成了G20绿色金融综合报告。此前,中央全面深化改革领导小组审议通过了《关于构建绿色金融体系的指导意见》,备受社会关注。绿色金融作为一项创新的市场化制度安排,如何鼓励金融机构提供更多绿色金融产品和服务?怎样引导激励更多社会资本投入绿色产业?记者近日走访了多家企业和金融机构,进行了调查采访。

转型升级需要绿色金融

青海百通公司贷款1.2亿元实施环保改造项目,节能减排效益明显

电视机越来越薄、汽车钢板越来越结实……这一切的改变,源自一种神奇的材料——高纯硅铁,生产这种高性能材料的青海百通公司,是目前亚洲最大的高纯硅铁生产基地。

走在百通的生产厂区,看不到传统冶炼企业烟尘滚滚、火光冲天的景象,这里的烟气余热、粉尘、废水、废渣等全部实现达标排放并循环利用。“我们基本实现了零排放”,百通公司总经理李明说。

然而,这样一家技术先进、产销两旺的企业,也曾面临停产的窘境。随着环境监管力度加强,百通公司需要大笔投入进行环保改造。“当时比较迫切的是上马余热发电改造和微硅尘收集项目,按照现在的要求,如果没有这些环保设施,企业早就关门了。”李明说。

据测算,仅建设余热发电改造项目就至少需要2亿元资金,凭公司的资金实力,根本无法进行这样的投资,需要银行贷款的支持。然而,申请材料递到银行,却屡吃闭门羹。银行普遍认为,百通所处的冶金行业,属于高耗能、高污染的行业,加上企业营收低、抵押措施不完备、无担保等诸多原因,大都决定不予授信。

走投无路之时,企业听说浦发银行正在开展绿色信贷项目,抱着试一试的想法联系了浦发银行西宁分行。很快,分行行长冯存良带领绿色信贷考核组,对公司管理模式、工艺流程、环保方案等进行了零距离考察。“当时也是有压力的,毕竟其它银行都不认为这是个有前景的项目,加上公司下游的钢铁行业很不景气,按照传统的信贷审批条件,百通很难获得这笔贷款。”冯存良说,西宁分行反复考察后认为,该项目符合浦发银行绿色信贷要求,决定为百通争取信贷支持。

最终,西宁分行通过浦发银行绿色信贷专门审批通道,在1个月内完成了贷款审批,先后于2014年和2015年两次向百通发放贷款1.2亿元。5.2%的贷款利率不仅低于同业,甚至低于浦发银行内其它非节能项目的利率,仅利息百通公司就节省资金208万元。

2015年,百通共两期硅铁冶炼废气余热发电项目全部建成,冶炼过程中产生的废气可全部导入发电设备用于能源再生。“现在百通每生产1吨硅铁,废气余热即可发电460度,大幅降低了企业的用电成本。”李明说。

跟踪监测显示,百通余热发电项目投产以来,年均发电量达到了1.1亿度,每年节约标准煤4.44万吨,同时减排二氧化碳约12万吨,公司因此每年增加利润1500万元。凭借着该项目给公司带来的成本优势,即使在下游钢铁行业十分困难的2015年,百通依然盈利2000多万元。

绿色信贷标准尚不明确

一个项目在这家银行是绿色项目,到了另一家可能就成了过剩产能项目

有市场基础又有发展前景,有经济效益又有社会效益,这是目前企业和金融机构对绿色金融的普遍评价。甚至不少学者认为,绿色金融已经上升为国家级的战略目标和发展规划,将是金融业发展的下一个“风口”。

青海绿草地新能源公司主要生产稀土锂电池和钛电池产品,这些产品能量是普通电池的3到5倍,而且无污染、可回收。“现在一般的流动资金贷款利率要上浮30%—40%,贷款期限通常只有一年,企业没法承受这么高的资金成本和频繁倒贷。”公司负责人王珑告诉记者,目前企业正申请绿色长期贷款,如果首期4000万元能够获批,将为企业降低成本超过200万元。

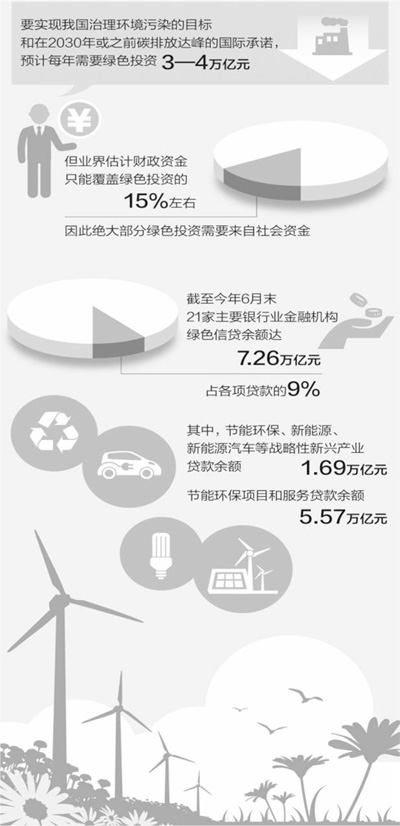

截至2016年6月末,21家主要银行业金融机构绿色信贷余额达7.26万亿元,占各项贷款的9%。其中,节能环保、新能源、新能源汽车等战略性新兴产业贷款余额1.69万亿元,节能环保项目和服务贷款余额5.57万亿元,不良率仅为0.41%。目前,全球只有三个国家有正式的绿色信贷统计,中国是其中之一。

“当前实际发生的绿色投资,远远不能满足需求。” 中国人民银行研究局首席经济学家马骏表示,要实现我国治理环境污染的目标和在2030年或之前碳排放达峰目标的国际承诺,预计每年需要3万亿元到4万亿元的绿色投资。当前绿色金融发展面临的挑战,主要包括绿色项目外部性的内生化、绿色项目期限错配、缺乏绿色定义、信息不对称以及环境风险分析能力缺失。

一位地方银监局干部告诉记者,目前没有统一的绿色信贷标准,有些项目政府部门的意见也不统一,银行左右为难。比如水力发电项目,有的地方这个政府部门认为是绿色环保项目,发文要求银行给予绿色信贷支持,另一个政府部门则认为会对环境造成破坏,坚持不允许项目开工,银行则无法判断到底该不该放贷。

“一个项目在这个银行是绿色项目,到了另一家银行可能就成了过剩产能项目,这种不同银行间各自为政的局面,让绿色金融的推进受到很大阻碍。”冯存良说,环保领域的很多项目具有一定的专业性和复杂性,作为基层的分行,在具体判断一个项目时很难找到统一的标准,希望国家能够出台更为具体的政策,引导各商业银行准确界定绿色金融的资金投向,防止一哄而上可能出现的风险。

完善绿色信贷政策体系

设立专业性的、国家主权形式的担保基金,降低银行成本、分担损失风险

“现在全国有9000多个PPP(政府和社会资本合作)项目,总投资已超过10万亿元,其中环保类项目数量占了44%。绿色融资的基金化、证券化、股权化是趋势,商业银行在绿色金融方面有很多事情可做。”浦发银行公司业务管理部总经理杨斌说。

然而,环保项目千差万别,涉及各个行业领域。具体到每个项目,节能减排效果如何?能产生多大的经济效益?如何设计合理的还款来源才能覆盖风险?

兴业银行较早就开始与国际金融公司开展绿色信贷,目前形成了自己的绿色信贷服务体系,推出节能减排融资服务、排放权金融服务、个人低碳金融服务三大类绿色金融业务,形成包括10项通用产品、7大特色产品、5类融资模式及7种解决方案的绿色金融产品服务体系。浦发银行于2008年在业内率先推出《绿色信贷综合服务方案》,已形成绿色金融服务体系,覆盖低碳产业链上下游,涉及能效融资、清洁能源融资、环保金融、低碳金融、碳金融和绿色装备供应链融资等方面。

民生银行首席研究员温彬认为,从银行的角度来说,需要建立适合绿色金融和绿色信贷发展的风险评估标准、评审的流程以及体系,同时,建立相适应的考核机制,使得银行的短期收益和风险达到平衡,鼓励银行加大对绿色金融和绿色信贷发展的投放力度,并提高其积极性。

对此,银监会表示,将进一步完善支持绿色信贷的政策体系,加快推进银行绿色评价机制的建立,支持和引导银行等金融机构建立符合绿色企业和项目特点的信贷管理制度,加大对绿色、循环、低碳经济的支持力度,助力经济结构调整和产业转型升级。

“降低银行的绿色信贷成本,也是相当重要的一环。”银监会政策研究局巡视员叶燕斐说,按照巴塞尔协议,一般信贷资产资本占用是100%,只有主权担保贷款的资本占用可以是0。绿色信贷,特别是能效方面的贷款、水效方面的贷款,如果有国家主权性质的担保机构对它提供担保,对银行来说可以节省很大一部分资本。从政府支持角度看,设立专业性的、国家主权形式的担保基金,在降低银行资本消耗的同时,还能和银行分担损失风险。

“一定不要搞价格补贴,而是要让基础性产品的价格反映它的市场成本,反映它的环境补偿成本,没有补贴的时候节约才会产生好的经济效益,银行才愿意做贷款。” 叶燕斐强调。

《 人民日报 》( 2016年10月10日 17 版)

分享让更多人看到

- 评论

- 关注

第一时间为您推送权威资讯

第一时间为您推送权威资讯

报道全球 传播中国

报道全球 传播中国

关注人民网,传播正能量

关注人民网,传播正能量