防投機設門檻 險資參與國債期貨將出細則

利率下行背景下,保險公司資產負債久期缺口矛盾更加凸顯。而隨著多部委批准保險機構參與國債期貨交易,上述風險將得到有效管控。3月3日,北京商報記者獲悉,銀保監會已起草《關於保險資金參與國債期貨交易有關事項的通知(征求意見稿)》(以下簡稱《征求意見稿》),目前已在征求意見中,待正式實施后,意味著保險機構將正式參與國債期貨交易。

劃定20%投資比例

作為場內市場有活躍成交的利率衍生品,國債期貨能有效對沖利率風險,那麼,保險資金可以參與投資的比例是多少?

《征求意見稿》顯示,保險資金參與國債期貨交易,任一資產組合在任何交易日日終,所持有的賣出國債期貨合約價值,不得超過其對沖標的債券及債券型基金資產的賬面價值,所持有的買入國債期貨合約價值及融入資金余額,合計不得超過該資產組合淨資產的50%。其中,賣出國債期貨合約價值與買入國債期貨合約價值,不得合並軋差計算。

保險集團(控股)公司、保險公司在任何交易日日終,持有的合並軋差計算后的國債期貨合約價值及融入資金余額,合計不得超過本公司上季末總資產的20%。

對此,川財証券研究所所長陳靂向北京商報記者表示,劃定比例的主要目的是為了防止一些保險公司將這種避險對沖的投資方式變成投機,避免方向判斷失誤帶來的資產大幅貶值。期貨漲跌風險遠高於債券,限定比例,也是保護投資者的一種手段。

事實上,《征求意見稿》明確,保險資金參與國債期貨交易,應當以對沖或規避風險為目的,不得用於投機目的,包括對沖或規避現有資產風險或資產負債錯配導致的利率風險﹔對沖未來半年內擬買入資產風險,或鎖定其未來交易價格。

而為了規避風險,《征求意見稿》也表示,保險資金參與國債期貨交易,應制定風險對沖方案,明確對沖目標、工具、對象、規模、期限、風險對沖比例、保証金管理、風險敞口限額,對沖有效性的相關指標、標准和評估頻度,相關部門權限和責任分工,以及可能導致無法對沖的情景等內容,並履行內部審批程序,內部審批應當包括風險管理部門的意見。

同時,保險資金參與國債期貨交易,任一資產組合在任何交易日結算后,扣除國債期貨合約需繳納的交易保証金,應當保持不低於交易保証金一倍的現金、中央銀行票據、貨幣市場基金或到期日在一年以內的政府債券及政策性銀行債券,有效防范強制平倉風險。

此外,保險公司還應當根據公司及資產組合實際情況,動態監測相關風險控制指標,制定風險對沖有效性預警機制,及時根據市場變化對交易作出風險預警﹔應當建立國債期貨有關交割規則,對實物交割的品種應當充分評估交割風險,做好應急預案。

明確機構、人員配置

那麼,究竟哪些保險機構能參與國債期貨交易?又能對接哪些期貨公司?

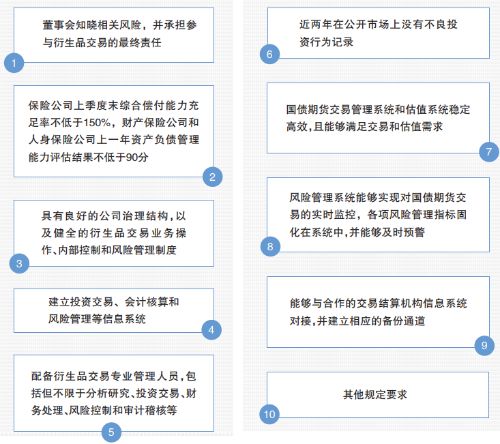

對此,《征求意見稿》指出,保險資金參與國債期貨交易,除符合衍生品辦法規定外,國債期貨交易管理系統和估值系統穩定高效,且能夠滿足交易和估值需求﹔風險管理系統能夠實現對國債期貨交易的實時監控,各項風險管理指標固化在系統中,並能夠及時預警﹔能夠與合作的交易結算機構信息系統對接,並建立相應的備份通道。

除了對機構信息系統作出三點要求外,銀保監會還對人員配置提出要求,如資產配置和投資交易專業人員不少於5名﹔風險控制專業人員不少於3名﹔清算和核算專業人員不少於2名。投資交易、風險控制和清算崗位人員不得相互兼任。同時,委托保險資產管理機構或者其他專業管理機構參與國債期貨交易的,專業人員不少於2名,其中包括風險控制人員。

而上述專業人員均應通過期貨從業人員資格考試,負責人員應當具有五年以上期貨或証券業務經驗﹔業務經理應當具有三年以上期貨或証券業務經驗。

此外,保險公司並非能和所有期貨公司合作,具體來看,期貨公司需成立五年以上,上季末淨資本達到人民幣3億元(含)以上,且不低於客戶權益總額的8%﹔分類監管評價為A類﹔書面承諾接受銀保監會的質詢檢查,並向銀保監會如實提供保險機構參與國債期貨交易涉及的各種資料等。

值得一提的是,相關配套文件《保險資金參與金融衍生產品交易辦法(征求意見稿)》和《關於保險資金參與股指期貨交易有關事項的通知(征求意見稿)》也在修訂中,更新了險資參與金融衍生產品交易須符合的條件以及期貨險資參與股指期貨交易、期貨公司須符合的條件等。如保險機構自行參與衍生品交易,公司上季度末綜合償付能力充足率不低於150%,財產保險公司和人身保險公司上一年資產負債管理能力評估結果不低於90分。

某險企負責人分析,目前,這三項制度正在業內征求意見中,旨在規范保險資金參與金融衍生產品交易,防范出現內幕交易、操縱証券及衍生品價格、進行利益輸送及其他不正當的交易活動出現。上述三項制度正式實施后意味著保險機構可參與國債期貨交易。

初期大型險企參與為主

“國債期貨為保險資金債券投資提供了套保工具。特別是在債券收益率上行過程中,為避免債券資產價格下跌對當期利潤的沖擊,可以通過做空國債期貨的方式進行套期保值。對於保險公司來說,還是很有積極性參與的。”滬上某保險資管公司相關負責人分析道,但放開初期應該主要以大型保險公司為主,中小保險公司由於資產規模有限、具備金融衍生品投資能力的人員也不足、金融衍生品投資經驗也有限,在參與國債期貨方面相比大型保險公司來說要更加謹慎。

北京商報記者了解到,目前,多家大型保險資管公司正在積極備戰國債期貨,如中再資產、平安資產和太保資產等機構在研究投資策略、系統建設、風險控制與合規、人員配備等多個方面發力。

保險機構對國債期貨興趣緣何如此強烈?一直以來,債券是險資重要的配置資產。數據顯示,2020年初,險資運用的債券資產佔比為35%。

“保險公司債券以配置型為主,基本為持有至到期投資,最大的風險在於利率下行帶來的再投資風險,因此保險資金更偏向於買入套保策略,即以通過買入套期保值提前鎖定買入國債的遠期價格,對沖因長期利率下行導致的國債價格上升的風險。”天風証券分析認為。

此外,當前人身險的負債久期為12.44年,資產久期為5.77年,錯配突出,在長期低利率的環境下,險企的再投資和新增資產投資都面臨著很大困難,利差損風險較大,運用國債期貨調整資產負債久期缺口的需求迫切。

國債期貨具有保証金交易、低資金佔用、高流動性的特點,通過國債期貨市場建立多頭頭寸較買入現券更為簡便。同時,可以根據保費和到期再投資的進度提前配置期貨交易,把握收益率和基差高點,對投資組合進行動態久期管理。

而自2013年我國國債期貨市場重新開放發展至今,市場已有2年期、5年期和10年期三類覆蓋短中長期國債期貨的品種,10年期國債期貨成交量與持倉量均為近幾年最大的期貨品種。另外,30年的國債期貨也在研究中,對於拉長資產久期更為有利。

北京商報記者 陳婷婷

分享讓更多人看到

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量