“暴利借貸”到“裸條事件” 別讓變相高利貸污染校園

|

|

圖片來源於網絡 |

前段時間,中國銀監會、教育部、人力資源社會保障部聯合發布的《關於進一步加強校園貸規范管理工作的通知》中要求,現階段一律暫停網貸機構開展在校大學生網貸業務。這是自校園貸誕生以來,中央出台的最嚴厲的禁令。

風波不斷

從“暴利借貸”到“裸條事件”,再到“暴力催收”,校園貸把安靜純潔的校園攪得雞犬不寧。而在那些“憑學生証和身份証即可借貸”的幌子背后,不難看出高利貸的身影。

2017年,一起悲劇走進人們的視野。在福建省泉州市某高校學生街賓館,女學生小雨(化名),因卷入校園貸,在催債電話、裸照的騷擾下,不堪還債壓力,選擇自殺。據小雨的父親熊先生介紹稱,女兒1997年出生,是廈門華廈學院的一名大二學生。

據了解,小雨一開始是在低息平台借錢,但一直沒有還款能力,窟窿越滾越大,無奈之下接受了高利貸性質的校園貸款產品。自殺前,小雨仍然收到了一款名叫“快樂花吧”的校園借款平台的催款消息。在留下一句“我真的不喜歡這個世界”之后,小雨結束了生命。

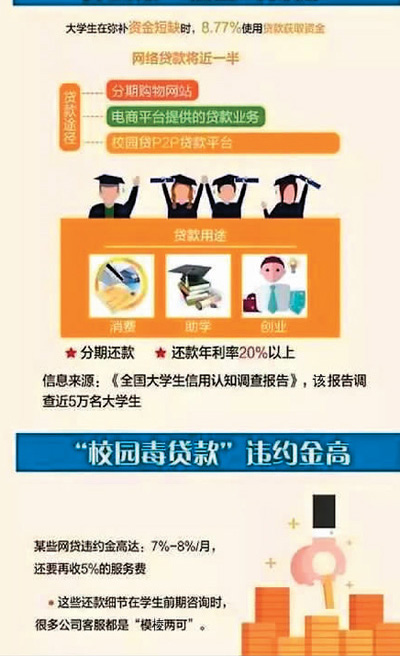

這已經不是第一例悲劇了。2013年7月國內第一家互聯網校園借貸平台伴隨著互聯網金融的蓬勃發展而出現,大學生超前的消費觀念和創業需求、互聯網貸款申請的便利使得校園網貸快速發展。行業內出現了濫發高利貸、暴力催收、裸條貸款等違法違規現象,嚴重侵犯了學生的合法權益。詐騙者以多種理由騙取大學生身份信息進行套現,致使上千名大學生無辜背債。很多大學生受利益驅使,發展下線,拉人借款,同時扮演了被騙者和施騙者的雙重角色。“暴利借貸”、“裸條事件”、“暴力催收”等負面消息將校園貸推上風口浪尖。

困局待解

在2009年以前,學生信用卡違約就是一個令銀行業界頭痛不止的問題。為此,銀監會在2009年下發文件,禁止銀行向未滿18歲的學生發信用卡。給已滿18歲的學生發卡,要經由父母等第二還款來源方書面同意。實際操作中,銀行大多停止對學生發放信用卡。

中央財經大學區域經濟與金融發展研究中心主任孟祥軼認為,“校園貸”的流行說明了消費需求的存在,國內進入了消費信貸快速發展的階段,並且金融機構和民間都有供給。近兩年一些“校園貸”亂象出現,更多是因為正規金融渠道的缺乏,金融機構沒有給大學生提供足夠滿足需求的供給,而民間借貸趁機利用互聯網的便捷性來補充。

沒有約束的校園貸是打開學生消費欲望的鑰匙。更令人擔憂的是,許多學生不僅沒有償還能力,而且缺乏風險意識和安全意識。根據騰訊新聞的調查顯示,在23939個大學生調查樣本中,對於“你了解校園貸的相關金融和法律風險嘛?”問題,37%的大學生表示完全不知道,26%的大學生表示基本不知道,22%的大學生表示部分知道,僅有15%的受訪者表示非常了解。即85%的受訪大學生可能“不太了解”校園貸的相關法律風險。

孟祥軼認為,大學生收入上沒有獨立性,依靠父母做第二還款人,貸款機構會採取不正當措施確保還款,因此社會上涌現出大批因校園貸而引發的惡性事件。

重拳治理

校園貸亂象引發的“監管風暴”始於2016年4月,教育部辦公廳和中國銀監會辦公廳聯合出台《關於加強校園不良網絡借貸風險防范和教育引導工作的通知》,開始整頓校園貸市場。2016年8月24日,銀監會明確提出“停、移、整、教、引”五字方針,再次整改校園貸問題。今年以來,嚴格監管態勢延續。2017年4月,銀監會發布《關於銀行業風險防控工作的指導意見》(以下簡稱《意見》),再次強調要重點做好校園網貸的清理整頓工作。僅時隔兩個月,再次發布關於加強校園貸款規范管理的通知。

針對這些亂象,此次整治與規范採取了疏堵結合的措施,一方面堵暗渠而開明道,另一方面倡規范而治非法。

《意見》鼓勵商業銀行和政策性銀行進一步針對大學生合理需求研發產品,提高對大學生的服務效率,補齊面向校園、面向大學生金融服務覆蓋不足的短板。經銀行業監督管理部門批准設立的機構在風險可控的前提下,根據大學生群體的風險特點,開發既能滿足大學生融資需求,又能有效控制風險的校園金融產品。

此外,《意見》要求,從事校園貸業務的網貸機構一律暫停新發校園網貸業務標的,並根據自身存量業務情況,制定明確的退出整改計劃。同時,未經銀行業監督管理部門批准設立的機構不得進入校園為大學生提供信貸服務,監管部門應聯合各方力量,加強整治,及時糾偏。

校園貸問題是一系列因素綜合作用的結果,而如何正確引導大學生建立健康合理的信貸觀念,保障大學校園的信貸安全,任重而道遠。

分享讓更多人看到

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量