近一個多月,人民幣對美元中間價連續下調

外匯市場波幅加大 匯率波動要不要換外幣?

|

|

制圖:蔡華偉 |

6.78,6.81,6.91……

繼11月11日跌破6.8整數關口后,11月21日,人民幣對美元匯率中間價連續第十二天下調,報6.8985。雖然隨后一日有小幅上調,但24日便跌破6.9。近一個多月來,中間價先后跌穿6.8、6.9兩個關鍵點位,讓不少人感嘆人民幣怎麼如此不淡定了。那麼,未來匯率會不會繼續波動?到底要不要換點外幣?手裡的美元英鎊又該怎樣保值增值?針對人們的關切,本報記者採訪了一些居民和有關專家。

匯率還會繼續波動嗎

近來人民幣匯率下行主要是因為美元太強,同期人民幣對一籃子貨幣基本穩定,也不存在長期貶值基礎

“都6.91了,會不會年底就到7啊?”看到身邊的人都在討論人民幣匯率,北京東城區某外企職員周小雨也有點坐不住了,“人民幣為啥跌得這麼快?”

僅一個多月時間,人民幣對美元匯率中間價從突破6.7關口到如今逼近7.0關口,市場紛紛猜測人民幣匯率“底”在哪裡、跌勢何時止住。

“近期人民幣匯率下跌的主要原因是美元太強了。”中金所研究院首席經濟學家趙慶明分析,近期,美聯儲加息預期增強,推動美元指數上升,包括人民幣在內的非美元貨幣都對美元出現了貶值。

若進行橫向比較,人民幣跌幅在全球范圍內並不算大。11月以來,受美元指數上漲影響,全球主要發達國家和新興市場貨幣普遍下跌,100多種貨幣對美元有不同程度的貶值。

“受到美國大選影響,短期內美元指數最大漲幅超過6%。相比美元對日元漲幅10%左右、對歐元在8%至10%左右,人民幣對美元跌幅也隻有4.5%左右。”趙慶明說。

周小雨疑惑,雖然其他貨幣也有不同程度的貶值,但看到網上很多新聞標題是人民幣較前一交易日下調幾百點,“每天兩三百點的波動看起來也很嚇人啊。”

“單純關注每天漲跌幾百個基點,意義並不大,更多還是要看歷史浮動即相對值的變化。”趙慶明說,以日元為例,近年來,幾乎每年日元兌美元匯率年均變動均超過10%,而人民幣年均變化則小得多。比如,以年初6.5為基准,即使年末達到7,年均變動也僅為7%左右,不必過分恐慌。

目前,我國實行以市場供求為基礎、參考一籃子貨幣進行調節、有管理的浮動匯率制度。民生銀行首席研究員溫彬認為,關注人民幣匯率,不能僅僅看其對美元的變化,還要關注對一籃子貨幣的變動。

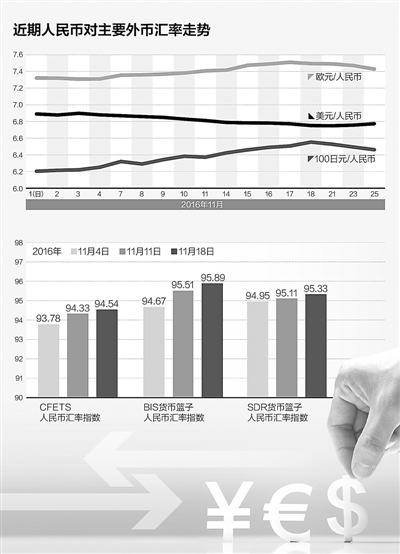

中國外匯交易中心發布的數據顯示,11月18日,CFETS(中國外匯交易中心)人民幣匯率指數為94.54,較10月末94.22有所上漲﹔BIS(國際清算銀行)貨幣籃子和SDR(特別提款權)貨幣籃子的人民幣匯率指數分別為95.89和95.33,相比9月末,三個人民幣匯率指數均穩中略有升值。10月份,CFETS人民幣匯率指數始終在94上方運行,全月年化波動率為2.11%,保持著較小的波幅,人民幣對一籃子貨幣匯率基本穩定。

“匯率漲漲跌跌是正常現象,但影響匯率變化最根本的還是要看宏觀經濟狀況,從我國的經濟增長走勢和貿易投資數據看,人民幣匯率不存在長期貶值的基礎。”趙慶明說,去年“8·11”匯改以來,人民幣匯率定價機制更加完善,更能反映市場的供求關系,人民幣匯率波動比過去更明顯也是人民幣匯率形成機制市場化的結果,企業和個人應當正視這種波動性。

近期,美元指數連續站在100以上,考慮到今年美聯儲加息是大概率事件,趙慶明認為,若12月加息靴子落地,美元指數上漲會暫時告一段落,加上近期美聯儲加息影響已逐漸被市場消化,未來包括人民幣在內的非美元貨幣走勢會相對穩定。

現在換美元是否合算

個人換外匯要根據自身需求,不宜盲目跟風兌換。如果短期內無剛需,沒有必要提前換匯

提起年初6.4的時候換了點美元,北京市朝陽區退休醫生徐大媽很是得意:“手裡拿點外匯就要比全是人民幣強,我也讓鄰居趕緊去換美元了。”想到10年前人民幣兌歐元是10塊左右,現在是7塊3左右,近期英鎊的價格也走低,徐大媽又在考慮:“要不要換點歐元或是英鎊給孫子准備著,等他長大留學用呢?”

“目前我國經濟發展到新階段,很多企業和個人都有資產重新配置的需求,其中很大一塊是增加外幣資產的配置。美元作為強勢貨幣,自然受歡迎程度較高。”溫彬認為,個人考慮配置貨幣籃子,主要還應以自身需求為依據,保証外匯使用和需求的一致性。

比如,目前英鎊價格較低,個人短期內若有去英國旅游或留學的需求,可以提前持有英鎊,減少匯兌風險和匯率損失。

“即使美元目前是強勢貨幣,未來還是存在波動性,不建議盲目跟風兌換。”溫彬認為,如果短期內並無剛需,沒有必要提前換匯。從長遠來講,匯率變動也存在很大不確定性。匯率變化既受到短期因素影響,也有中長期因素作用,很難說進行中長期配置就能很好地規避風險。

在人們的印象中,想讓錢袋子不縮水、風險少,就要把雞蛋放在多個籃子裡。實際上,這並不意味著每個家庭都適合儲備多種外幣資產。

“對於高淨值、金融資產較多的人群,可以考慮配置一定外幣資產,這類人群往往使用外幣的機會和渠道較多,外幣資產的合理組合有助於減少財富縮水﹔相反,對於普通家庭,總的金融資產並不多,使用外幣機會也很少,不建議盲目跟風增持美元。”趙慶明說。

即使手中持有外幣資產不多,但如有臨時旅游、出差等出境需求時,也大可不必為沒有足夠紙幣而擔心。

目前,國家外匯管理局規定每人每年有5萬美元的換匯額度,不能將此簡單地理解為超出5萬美元的合理需求就得不到滿足。若是年度總額之外合理合法的用匯需求,還可憑証明材料辦理換匯。加上近年來境外刷卡消費便利化程度不斷提高,居民在境外刷卡消費后,可直接用人民幣還款,發卡行自動購匯還款,免去了攜帶大量紙幣出境的麻煩。

手中的外幣怎麼增值

相比人民幣,美元存款利率及理財產品收益率並無太大優勢。高風險、高回報的外幣產品也不適合穩健型投資者

如今,居民家中有點外幣已不稀奇,但“換來的外幣放哪裡?”“除了在銀行吃利息還能咋增值?”一直是不少人的疑問。

從國內居民的美元資產投資渠道看,主要包括美元存款、美元理財以及QDII(合格境內機構投資者)產品。其中美元一年期存款利率在0.75%左右,由於美元理財收益率較美元存款利率要高出不少,相比之下,選擇美元理財產品進行增值較合適。那麼,購買美元理財產品和人民幣理財產品,哪個更劃算?

記者查詢多家銀行網站發現,目前,銀行保本人民幣理財產品一年期收益率在3.5%左右,而美元理財產品在1.5%—2%左右,外幣理財產品的收益明顯較低,存在大約2%的利差。

溫彬分析,一般來講,存在2%的利差,即一年內若人民幣對美元貶值幅度不超過2%,則還是持有人民幣理財產品能獲得更多收益。同時,考慮到購買外幣理財產品還要涉及購匯和結匯,承擔兩次買賣價差,“如此一來,到手的收益可能並沒有多少,還不如選擇一款好的人民幣理財產品,用理財收益來抵御匯率貶值造成的資產縮水風險。”溫彬說。

一些喜歡承擔高風險、希望獲取高回報的投資者,可能會願意選擇QDII產品,實現比理財產品更有吸引力的收益。目前,QDII產品主要是投資歐美等境外資本市場。溫彬認為,QDII產品存在較大波動性,可能出現淨值損失,並不適合追求穩健的投資者。

專家提示,外幣理財給投資者造成高收益的印象,是因為其包含了不少僅對高淨值用戶開放的高門檻、高收益理財產品,而普通投資者無法企及這些產品。對穩健型個人投資者來說,人民幣資產仍是相對合適的投資方向。

趙慶明認為,人民幣理財收益率總體依然高過外匯理財收益率,市面上的外幣理財產品相對不多,無論是流動性還是收益率,都無法與人民幣理財產品比肩。並且,人民幣匯率並不具備大幅貶值空間,人民幣投資組合收益率超過貶值幅度的可能性很大,普通投資者還是以投資人民幣理財產品為宜。

《 人民日報 》( 2016年11月28日 18 版)

分享讓更多人看到

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量