G20杭州峰會上,在中國的倡議下,綠色金融首次被納入會議議程

綠色金融,會是下一個“風口”嗎(解讀G20熱詞②)

|

|

制圖:蔡華偉 |

不久前閉幕的G20杭州峰會上,在中國的倡議下,綠色金融首次被納入會議議程,並形成了G20綠色金融綜合報告。此前,中央全面深化改革領導小組審議通過了《關於構建綠色金融體系的指導意見》,備受社會關注。綠色金融作為一項創新的市場化制度安排,如何鼓勵金融機構提供更多綠色金融產品和服務?怎樣引導激勵更多社會資本投入綠色產業?記者近日走訪了多家企業和金融機構,進行了調查採訪。

轉型升級需要綠色金融

青海百通公司貸款1.2億元實施環保改造項目,節能減排效益明顯

電視機越來越薄、汽車鋼板越來越結實……這一切的改變,源自一種神奇的材料——高純硅鐵,生產這種高性能材料的青海百通公司,是目前亞洲最大的高純硅鐵生產基地。

走在百通的生產廠區,看不到傳統冶煉企業煙塵滾滾、火光沖天的景象,這裡的煙氣余熱、粉塵、廢水、廢渣等全部實現達標排放並循環利用。“我們基本實現了零排放”,百通公司總經理李明說。

然而,這樣一家技術先進、產銷兩旺的企業,也曾面臨停產的窘境。隨著環境監管力度加強,百通公司需要大筆投入進行環保改造。“當時比較迫切的是上馬余熱發電改造和微硅塵收集項目,按照現在的要求,如果沒有這些環保設施,企業早就關門了。”李明說。

據測算,僅建設余熱發電改造項目就至少需要2億元資金,憑公司的資金實力,根本無法進行這樣的投資,需要銀行貸款的支持。然而,申請材料遞到銀行,卻屢吃閉門羹。銀行普遍認為,百通所處的冶金行業,屬於高耗能、高污染的行業,加上企業營收低、抵押措施不完備、無擔保等諸多原因,大都決定不予授信。

走投無路之時,企業聽說浦發銀行正在開展綠色信貸項目,抱著試一試的想法聯系了浦發銀行西寧分行。很快,分行行長馮存良帶領綠色信貸考核組,對公司管理模式、工藝流程、環保方案等進行了零距離考察。“當時也是有壓力的,畢竟其它銀行都不認為這是個有前景的項目,加上公司下游的鋼鐵行業很不景氣,按照傳統的信貸審批條件,百通很難獲得這筆貸款。”馮存良說,西寧分行反復考察后認為,該項目符合浦發銀行綠色信貸要求,決定為百通爭取信貸支持。

最終,西寧分行通過浦發銀行綠色信貸專門審批通道,在1個月內完成了貸款審批,先后於2014年和2015年兩次向百通發放貸款1.2億元。5.2%的貸款利率不僅低於同業,甚至低於浦發銀行內其它非節能項目的利率,僅利息百通公司就節省資金208萬元。

2015年,百通共兩期硅鐵冶煉廢氣余熱發電項目全部建成,冶煉過程中產生的廢氣可全部導入發電設備用於能源再生。“現在百通每生產1噸硅鐵,廢氣余熱即可發電460度,大幅降低了企業的用電成本。”李明說。

跟蹤監測顯示,百通余熱發電項目投產以來,年均發電量達到了1.1億度,每年節約標准煤4.44萬噸,同時減排二氧化碳約12萬噸,公司因此每年增加利潤1500萬元。憑借著該項目給公司帶來的成本優勢,即使在下游鋼鐵行業十分困難的2015年,百通依然盈利2000多萬元。

綠色信貸標准尚不明確

一個項目在這家銀行是綠色項目,到了另一家可能就成了過剩產能項目

有市場基礎又有發展前景,有經濟效益又有社會效益,這是目前企業和金融機構對綠色金融的普遍評價。甚至不少學者認為,綠色金融已經上升為國家級的戰略目標和發展規劃,將是金融業發展的下一個“風口”。

青海綠草地新能源公司主要生產稀土鋰電池和鈦電池產品,這些產品能量是普通電池的3到5倍,而且無污染、可回收。“現在一般的流動資金貸款利率要上浮30%—40%,貸款期限通常隻有一年,企業沒法承受這麼高的資金成本和頻繁倒貸。”公司負責人王瓏告訴記者,目前企業正申請綠色長期貸款,如果首期4000萬元能夠獲批,將為企業降低成本超過200萬元。

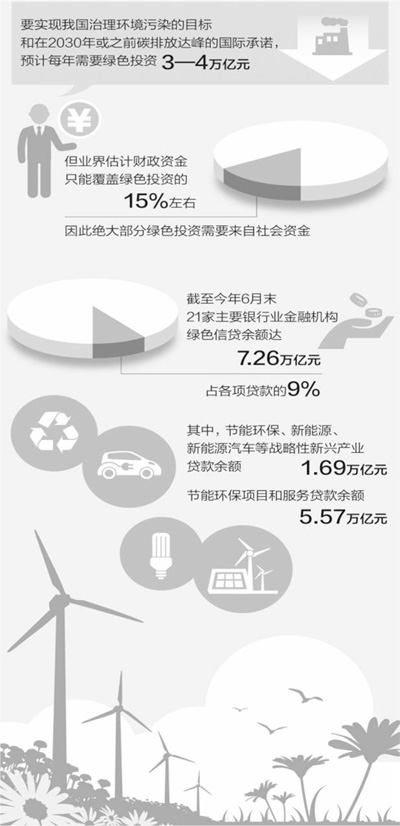

截至2016年6月末,21家主要銀行業金融機構綠色信貸余額達7.26萬億元,佔各項貸款的9%。其中,節能環保、新能源、新能源汽車等戰略性新興產業貸款余額1.69萬億元,節能環保項目和服務貸款余額5.57萬億元,不良率僅為0.41%。目前,全球隻有三個國家有正式的綠色信貸統計,中國是其中之一。

“當前實際發生的綠色投資,遠遠不能滿足需求。” 中國人民銀行研究局首席經濟學家馬駿表示,要實現我國治理環境污染的目標和在2030年或之前碳排放達峰目標的國際承諾,預計每年需要3萬億元到4萬億元的綠色投資。當前綠色金融發展面臨的挑戰,主要包括綠色項目外部性的內生化、綠色項目期限錯配、缺乏綠色定義、信息不對稱以及環境風險分析能力缺失。

一位地方銀監局干部告訴記者,目前沒有統一的綠色信貸標准,有些項目政府部門的意見也不統一,銀行左右為難。比如水力發電項目,有的地方這個政府部門認為是綠色環保項目,發文要求銀行給予綠色信貸支持,另一個政府部門則認為會對環境造成破壞,堅持不允許項目開工,銀行則無法判斷到底該不該放貸。

“一個項目在這個銀行是綠色項目,到了另一家銀行可能就成了過剩產能項目,這種不同銀行間各自為政的局面,讓綠色金融的推進受到很大阻礙。”馮存良說,環保領域的很多項目具有一定的專業性和復雜性,作為基層的分行,在具體判斷一個項目時很難找到統一的標准,希望國家能夠出台更為具體的政策,引導各商業銀行准確界定綠色金融的資金投向,防止一哄而上可能出現的風險。

完善綠色信貸政策體系

設立專業性的、國家主權形式的擔保基金,降低銀行成本、分擔損失風險

“現在全國有9000多個PPP(政府和社會資本合作)項目,總投資已超過10萬億元,其中環保類項目數量佔了44%。綠色融資的基金化、証券化、股權化是趨勢,商業銀行在綠色金融方面有很多事情可做。”浦發銀行公司業務管理部總經理楊斌說。

然而,環保項目千差萬別,涉及各個行業領域。具體到每個項目,節能減排效果如何?能產生多大的經濟效益?如何設計合理的還款來源才能覆蓋風險?

興業銀行較早就開始與國際金融公司開展綠色信貸,目前形成了自己的綠色信貸服務體系,推出節能減排融資服務、排放權金融服務、個人低碳金融服務三大類綠色金融業務,形成包括10項通用產品、7大特色產品、5類融資模式及7種解決方案的綠色金融產品服務體系。浦發銀行於2008年在業內率先推出《綠色信貸綜合服務方案》,已形成綠色金融服務體系,覆蓋低碳產業鏈上下游,涉及能效融資、清潔能源融資、環保金融、低碳金融、碳金融和綠色裝備供應鏈融資等方面。

民生銀行首席研究員溫彬認為,從銀行的角度來說,需要建立適合綠色金融和綠色信貸發展的風險評估標准、評審的流程以及體系,同時,建立相適應的考核機制,使得銀行的短期收益和風險達到平衡,鼓勵銀行加大對綠色金融和綠色信貸發展的投放力度,並提高其積極性。

對此,銀監會表示,將進一步完善支持綠色信貸的政策體系,加快推進銀行綠色評價機制的建立,支持和引導銀行等金融機構建立符合綠色企業和項目特點的信貸管理制度,加大對綠色、循環、低碳經濟的支持力度,助力經濟結構調整和產業轉型升級。

“降低銀行的綠色信貸成本,也是相當重要的一環。”銀監會政策研究局巡視員葉燕斐說,按照巴塞爾協議,一般信貸資產資本佔用是100%,隻有主權擔保貸款的資本佔用可以是0。綠色信貸,特別是能效方面的貸款、水效方面的貸款,如果有國家主權性質的擔保機構對它提供擔保,對銀行來說可以節省很大一部分資本。從政府支持角度看,設立專業性的、國家主權形式的擔保基金,在降低銀行資本消耗的同時,還能和銀行分擔損失風險。

“一定不要搞價格補貼,而是要讓基礎性產品的價格反映它的市場成本,反映它的環境補償成本,沒有補貼的時候節約才會產生好的經濟效益,銀行才願意做貸款。” 葉燕斐強調。

《 人民日報 》( 2016年10月10日 17 版)

分享讓更多人看到

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量