股市震蕩基民轉向定投基金 應看准兩因素再行動

今年4月以來,股市持續震蕩,基民不敢盲目追高與抄底,同期債券基金收益持續下滑,部分保本債券基金淨值跌破面值,基民投資標的出現轉向,部分投資者開始轉向基金定投和貨幣基金。

不過需要提醒的是,投資者在進行基金定投之前,要選好進入時點,市場震蕩期為基金定投最佳進入時點。在基金定投前,還需根據自己的投資周期,注意定投申贖費率和退出時點。

基金定投並非穩賺不賠

基金定投,就是在固定的時間以固定的金額投資到指定的開放式基金。基金定投門檻低,通過分批投資可以有效均衡成本,降低風險。如果投資者每隔一段時間把一部分閑散資金用來定投基金,長期堅持可以積攢一筆不小的財富,所以也被稱為“小額投資計劃”或“懶人理財”。

據中國網財經記者統計,在股市大跌期間,基金定投平均收益明顯高於其他投資方式,但其中多數依然不能避免虧損。但在2013年左右市場震蕩期進入,定投基金則均取得了不錯的收益。

眾祿基金定投數據顯示,近三年基金定投收益排行中,可統計的1301隻基金中有1157隻基金實現正收益,佔比88%,國金通用國鑫發起式定投收益最高達90.13%,國泰大宗商品定投收益最低為-29.95%﹔近兩年基金定投收益排行中,可統計的1719隻基金中有1296隻基金實現正收益,佔比75%,國金通用國鑫發起式定投收益最高達55.30%,東吳可轉債收益最低為-26.59%﹔近一年基金定投收益排行中,可統計的2277隻基金中僅886隻定投收益為正,佔比僅38%,安信寶利收益最高為22.87%,華夏恆生聯接收益最低為-83.92%。

筑底期為最佳進入時點

鵬華基金認為,市場震蕩筑底期間為基金定投最佳進入時點。

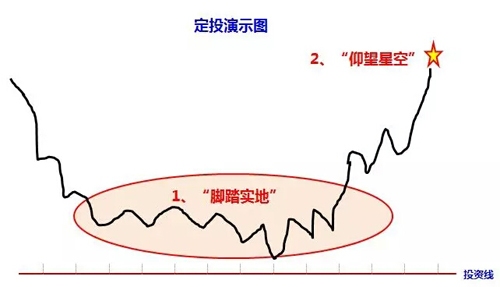

2010年的北京高考作文題為《腳踏實地與仰望星空》,用“腳踏實地”和“仰望星空”來概括基金定投最佳進入時點和退出時點最為恰當:

(1)“腳踏實地”。選擇震蕩尋底區間進入,利用定投分批進入,避免踩雷分散風險﹔同時在底部區域准備籌碼,積蓄力量,待市場機會來臨時可厚積薄發。

定投的每筆投資收益都是獨立的,之所以出現定投會攤低成本,是因為后面的投資收益彌補了前面的投資虧損。換句話來說,能被攤低的成本,說明后面買的籌碼更便宜。

(2)“仰望星空”。設置止盈線,在市場高點時分批或一次性退出,落袋為安。

在進行基金定投之前,還要選好適合定投的基金產品:第一步、挑選好的產品﹔第二步、好產品中波動率低的品種選擇一次性投資,波動率高的品種選擇定投參與,增強該品種的投資收益。

基金定投須確定投資周期和收費模式

(圖片、文字來源:凱石金融產品研究中心)

採用前端收費,費用一直都是1.50%﹔採用后端收費,前12個月的費用一直都是1.80%,到第13個月起,整體定投的申購費用開始下降,第20個月時,后端收費式的定投整體費率降到1.48%。所以預期定投時間少於20個月,應該選擇前端收費﹔反之選擇后端收費。

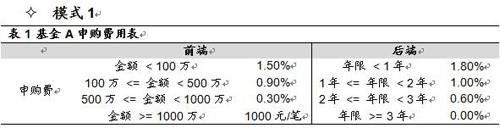

一般來說,定投的金額是較小的,選擇前端申購的話費率為1.50%﹔而后端收費的話與持有年限緊密相關。以基金A的申購費用為例,年限小於1年時,后端申購費率高於前端申購費﹔而超過1年后,后端申購費用降低到1.00%,低於前端申購費。利用該申購費率,可以計算出定投整體費率和定投時長的關系。

以基金A投資為例,每月月末進行普通定額定投,定投金額為1000元,如果採用前端收費,費用一直都是1.50%﹔如果採用后端收費,前12個月的費用一直都是1.80%,到第13個月起,首次投資的年限超過1年,首次投資的申購費率變為1.00%,整體定投的申購費用開始下降,第20個月時,后端收費式的定投整體費率降到1.48%,即如果此時結束定投,申購的費用僅為1.48%。所以投資者在定投基金A時,如果預期定投時間少於20個月,那應該選擇前端收費的方式﹔如果預期定投時間長於20個月,那應該選擇后端收費的方式,而且定投時間越長,費率越低。

(圖片、文字來源:凱石金融產品研究中心)

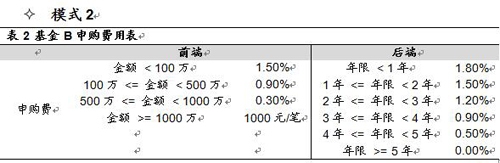

採用前端收費,費用一直都是1.50%﹔採用后端收費,前12個月的費用一直都是1.80%,到第13個月起,整體定投的申購費用開始下降,第37個月時,后端收費式的定投整體費率降到1.48%。所以如果預期定投少於37個月,應該選擇前端收費﹔反之選擇后端收費。

類似的,定投的金額一般是較小的,選擇前端申購的話費率為1.50%﹔而后端收費的話與持有年限緊密相關。以基金B的申購費用為例,年限小於1年時,后端申購費率高於前端申購費﹔而超過2年后,后端申購費用降低到1.50%,與前端申購費用持平﹔在超過3年后,后端申購費用降低到1.20%,首次低於前端費用。利用該申購費率,可以計算出定投整體費率和定投時長的關系。

以基金B投資為例,每月月末進行普通定額定投,定投金額為1000元,如果採用前端收費,費用一直都是1.50%﹔如果採用后端收費,前12個月的費用一直都是1.80%,到第13個月起,首次投資的年限超過1年,首次投資的申購費率變為1.50%,整體定投的申購費用開始下降,但仍高於前端申購費用﹔到第25個月起,首次投資的年限超過2年,首次投資的申購費率變為1.20%,第37個月時,后端收費式的定投整體費率降到1.48%,即如果此時結束定投,申購的費用僅為1.48%。所以投資者在定投基金A時,如果預期定投時間少於37個月,那應該選擇前端收費的方式﹔如果預期定投時間長於37個月,那應該選擇后端收費的方式,而且定投時間越長,費率越低。

基金定投申購費率偏高第三方平台可享費率優惠

基金定投因其投資方式的特殊性,投資者在進行基金定投還需考慮費率因素。

因基金定投每月定期自動扣款,過高的申購費率也會拉低投資者的收益。據中國網財經記者統計,目前基金定投申購費率不盡相同,有少數基金定投申購費率高至1.5%、1.2%、1.0%,另有一部分基金定投申購費率為0.8%、0.6%,不過市面上多數基金定投申購費率為0.15%、0.12%、0.08%等偏低費率水平,僅有少數基金定投費率為零。

目前基金定投渠道較多,投資者可在銀行、基金公司官網、第三方平台進行基金定投,多種定投渠道中,銀行渠道費率優惠較少,基金公司官網能有享受費率優惠,但在基金公司官網定投需先在其官網注冊,操作不便。考慮到省時、操作方便、優惠等多方便因素,第三方平台投資體驗最佳,此外,第三方平台費率優惠力度更大,多數平台費率均已低至四折甚至一折。

基金定投誤區:

(1)任何時點都可進行基金定投?

如果高位定投,比如2015年6月的5000點進去,則可能要定投好幾年才能翻身。比較好的做法是尋找市場相對底部區域進入,定投效果更好。

(2)定投一定要在市場“底部”進行嗎?

盲目尋底,一定要在最低點再進入,或將使得投資者在尋底中錯過最佳時機﹔其次,最低點才開始定投,導致上漲時底部力量薄弱,上漲盈利較少﹔最后如果有准確判斷底部的天賦,那定投還不如直接一次性全部投入,盈利更好。

(3)定投必須選淨值偏低的基金嗎?

比如一隻基金,T月的淨值是2.0元,1000元可以買入500份﹔T+1月的淨值是2.5元,1000元可以買入400份。那麼我們自動實現“高點少投”了嗎?沒有。當這隻基金上漲20%時,前者的收益是200元,后者的收益還是200元。

這和另一個常見誤區很相似:一個客戶有1000元,面對2隻基金,淨值分別為1.0元和3.0元。很多人會更傾向於購買1.0元,因為可以買的份額更多。其實這種想法是錯誤的,因為當兩隻基金同樣上漲20%,賺取的收益相等。

(4)定投可以“一懶到底”嗎?

定投是達到目標后應戰略退出。很多文章講基金定投不建議投資者退出或者刻意忽略退出,其實是不對的,這也使得客戶對“定投”印象大打折扣的原因,認為“定投”就是基金公司讓他無窮無盡一直投下去的“花言巧語”。好的定投策略一定要有“退出”,以下方法可作為參考:

①盈利線:在進入之初設置一條盈利線,比如當預期收益率達到100%時,全部或分批退出。

②估值線:當PE或PB達到一定水平(投資者可根據自己判斷設置具體值),全部或分批退出(如果投資的是指數基金,則看指數的PE和PB)。

③技術線:當中期均線下穿長期均線,或短期均線下穿長期均線且中期均線在長期均線下方,全部或分批退出。

④情緒線:當報紙、新聞、辦公室、樓下早點攤大爺都在討論股市,或當微博上一堆“股神”猜頂時,全部或分批退出。 (責任編輯:張少雷)

分享讓更多人看到

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量